Schweißen und Schneiden 2020: Produktion, Importe und Exporte im Zeichen der Pandemie

Der Produktionswert deutscher Schweißtechnik ist im Jahr 2020 um 15,6% gesunken. Pandemiebedingt verringerte sich das Bruttoinlandsprodukt der Weltwirtschaft im Jahr 2020 um 3,5%, wobei wie in den Vorjahren große Unterschiede zwischen den fortgeschrittenen Volkswirtschaften (-5,0%) und den Schwellenländern (-1,0%) zu verzeichnen waren. In der Europäischen Union (EU-27) schrumpfte die Wirtschaft um 6%, in Deutschland um 4,8% und im Vereinigten Königreich um 9,8%.

Der Ausbruch des neuartigen Coronavirus (SARSCoV-2) belastete 2020 die weltweite Konjunktur und stürzte die Weltwirtschaft im ersten Halbjahr in eine tiefe Rezession. Die Ausbreitung des Coronavirus betraf zunächst die asiatischen Schwellenländer. Insbesondere in China wurde die gesamtwirtschaftliche Aktivität massiv eingeschränkt. Durch den deutlichen Rückgang der wirtschaftlichen Aktivität wurden über die Wertschöpfungsketten auch andere Unternehmen im asiatischen Raum in Mitleidenschaft gezogen. Dieser Zustand wurde durch das Fernbleiben von Touristen begleitet, welche einen bedeutenden Wirtschaftsfaktor (zum Beispiel in Hongkong und Thailand) darstellen. Die aus dem asiatischen Raum nachlassende Nachfrage und Störungen der Wertschöpfungsketten wirkten sich damit indirekt auf die fortgeschrittenen Volkswirtschaften aus.

Im Frühjahr 2020 breitete sich dann das Virus rapide in den USA und im europäischen Raum aus, woraufhin eine Vielzahl von Maßnahmen zur Eindämmung der Pandemie eingesetzt wurden, um das Infektionsgeschehen unter Kontrolle zu bringen. Durch Ausgangssperren, Grenzschließungen für den Personenverkehr und Einstellung des Luftverkehrs, Schließung von Kindergärten, Schulen, Universitäten sowie Stätten des öffentlichen Lebens, teilweise und ganze Schließung von Hotellerie und Einschränkung der Gastronomie wurde die wirtschaftliche Aktivität begrenzt. Die Maßnahmen führten darüber hinaus zu einer Einschränkung des Handels, der Dienstleistungen und der Produktion, was eine Störung der lokalen und globalen Lieferketten zur Folge hatte. Hinzu kam die Unsicherheit der Unternehmen, was Einfluss auf die Konsum- und Investitionsneigung nahm. Es folgten Programme zur Unterstützung der Unternehmen und Sektoren sowie expansive Maßnahmen von Zentralbanken. Die wirtschaftspolitischen Maßnahmen konnten teilweise die Folgen der Pandemie für den Arbeitsmarkt mildern. Trotz der zahlreichen politischen Maßnahmen war der Einbruch der Konjunktur nicht zu verhindern.

Das Bruttoinlandsprodukt (BIP) 1) der Weltwirtschaft ging im Verlauf des ersten Halbjahres 2020 stark zurück. Der tiefe Einbruch der Wirtschaftsaktivität nahm in der zweiten Jahreshälfte wieder zu. In den fortgeschrittenen Volkswirtschaften erhöhte sich die Produktion im dritten und vierten Quartal des vergangenen Jahres deutlich.

Der EU-Raum und das Vereinigte Königreich wiesen in den ersten beiden Quartalen einen starken Rückgang im BIP-Wachstum aus. Im dritten Quartal gab es einen starken Anstieg des Bruttoinlandsprodukts, wobei ab dem vierten Quartal der EU-Raum einen leichten Rückgang und das Vereinigte Königreich weiterhin eine leichte Zunahme der Wirtschaftsleistung verzeichnete. Japan wies in den ersten beiden Quartalen einen ähnlichen Verlauf auf, in den zwei letzten Quartalen stieg das Bruttoinlandsprodukt jedoch stark an. Unter den großen Volkswirtschaften fiel der Verlauf der Produktion im Jahr 2020 ähnlich aus, jedoch wies das Vereinigte Königreich den stärksten Rückgang auf (-9,8%). Dies lässt sich darauf zurückführen, dass 2020 die Übergangsphase des Handels- und Kooperationsabkommen (TCA) mit der EU und die Pandemie die Produktion doppelt belasteten (Projektgruppe Gemeinschaftsdiagnose, 2021, S. 10). Dennoch ist das Vereinigte Königreich in 2020 auf Platz 8 der Exportabnehmer deutscher Schweißtechnik aufgestiegen (2019: Platz 15). Japan wiederum konnte Plätze bei der Einfuhr aufholen und befand sich in 2020 auf Platz sechs der Importländer (2019: Platz 9).

In den Schwellenländern, vor allem in China, erholte sich die Wirtschaft ab der Jahresmitte. Die Erholung war allerdings in einigen Schwellenländern nur zeitweise schwungvoll, sodass China als einzige große Volkswirtschaft an Wirtschaftsleistung zunahm. Der Grund hierfür lag in den dort sehr geringen Fallzahlen des Coronavirus.

Die weltweite Industrieproduktion, welche durch Lieferengpässe bei Rohstoffen und Vorprodukten beeinträchtigt wurde, ist durch eine differenzierte Entwicklung gekennzeichnet. Während in China bereits Mitte Februar ein Aufwärtstrend zu beobachten war, trat dieser in den größten Volkswirtschaften erst verzögert im zweiten Quartal auf, war aber nicht höher als ein Jahr zuvor. Im Vergleich mit der Industrieproduktion ist der Welthandel aufgrund der Pandemie massiv eingebrochen. Jedoch hat sich dieser im vierten Quartal rasch erholt. Das Bruttoinlandsprodukt in den fortgeschrittenen Volkswirtschaften sank gegenüber 2019 über das Jahr betrachtet um 5%. In den 27 Mitgliedsländern der Europäischen Union (ohne Vereinigtes Königreich) nahm die Wirtschaftsleistung um 6%, im Vereinigten Königreich um 9,8% ab. Die Schwellenländer entwickelten sich wie in den Vorjahren stärker als die fortgeschrittenen Länder. Hier ist die Wirtschaft insgesamt nur um 1% gesunken.

Das chinesische Bruttoinlandsprodukt stieg aufgrund der Pandemie im Jahr 2020 mit 2,3% weniger stark als 2019. Die Konjunktur in den USA schwächte sich stark ab und brachte ein Wachstum von 3,5% mit sich (2019: +2,3%). Durch eine Erholung des privaten Konsums und privater Investitionen hat sich die Wirtschaftsaktivität in der zweiten Hälfte des Jahres deutlich erholt. Der Außenhandel und Staatskonsum führten zu einer Dämpfung des Expansionstempos. Die Bruttoanlageinvestitionen sanken um 1,5%. Die Exporte und Importe waren geprägt von den Auswirkungen der Pandemie und dessen Erholung von den starken Rückgängen zu Beginn des Jahres. Die Exporte sanken auf -0,1%, die Importe nahmen gegenüber dem Vorjahr nur um 1,1% zu.

Die stärksten außenwirtschaftlichen Verflechtungen Deutschlands im Bereich der Schweißtechnik (gemessen an der Summe aus Export- und Importwerten) hatten 2019 mit der Volksrepublik China, den USA, Österreich, Italien, der Tschechischen Republik, der Schweiz, Polen, Frankreich, Spanien und den Niederlanden bestanden. Dabei hatten abgesehen von der Schweiz die deutschen Ausfuhren mehr oder weniger deutlich die Einfuhren dominiert. Die drei Hauptabnehmerstaaten deutscher Schweißtechnik waren 2019 in absteigender Reihenfolge China, die USA und Österreich mit einem Anteil von zusammen 31,4% gewesen. Der Exportanteil nach China und in die USA hatte 25,1% betragen.

2020 wurden die USA zum Hauptabnehmer, China lag auf Platz 2, Polen auf Platz 3. Nach China und in die USA flossen 27,7% der deutschen schweißtechnischen Exporte. In 2020 haben neun der zehn Hauptnehmerländer aus 2019 lediglich die Rangfolge getauscht. Einzig Japan hat den Sprung auf Platz 10 (2019: 14) geschafft, Spanien ist auf Platz 11 (2019: 9) gerutscht. Betrachtet man die Plätze 11 bis 20, haben der überwiegende Teil der Länder ebenfalls lediglich die Rangfolge getauscht 2).

In der Europäischen Union (ohne Vereinigtes Königreich), in die 2019 44,3% aller Exporte der deutschen Schweißtechnik geflossen waren, ist das Bruttoinlandsprodukt 2020 um 6% gesunken. Besonders hohe Rückgänge des Bruttoinlandsprodukts waren in Spanien (-10,8%), Italien (-8,9%), Griechenland (-8,2%), Kroatien (-8,0%) und Frankreich (-7,9%) zu verzeichnen. Die Türkei (+1,8%) und Irland (+5,9%) konnten als einzige EU-27 Länder einen Zuwachs des BIP verzeichnen. Die mittel- und osteuropäischen Länder (MOE-Länder), bisher ein Wachstumsblock in der EU, wiesen mit durchschnittlich -3,0% einen vergleichsweise geringen Rückgang aus 3).

Der Euroraum hatte 2019 27,3% der deutschen Exporte von Schweißtechnik aufgenommen. Die Wirtschaftsleistung entwickelte sich 2020 mit -6,4% ähnlich negativ wie in der EU insgesamt. Seit 2013 war die gesamtwirtschaftliche Produktion im Euroraum stetig ausgeweitet worden, wobei sich bereits in den Jahren 2018 und 2019 eine Verlangsamung abzeichnete.

In Deutschland erreichte die Wirtschaft im vergangenen Jahr ein Minus von 4,8%. Grund dafür war unter anderem der aufgrund steigender Infektionszahlen verhängte Lockdown, sodass im vierten Quartal der private Konsum deutlich zurückgegangen ist. Verhindert wurde ein starker Rückgang der Produktion durch die Auslandsnachfrage nach deutschen Waren. Im Wesentlichen war die wirtschaftliche Entwicklung von der Entwicklung der Pandemie und den Maßnahmen zu deren Eindämmung geprägt. Die Industriekonjunktur blieb im Vergleich zu den Dienstleistungsbereichen robust. Im ersten Quartal 2020 ist sie jedoch aufgrund von Lieferengpässen von Halbleiterprodukten, insbesondere in der Automobilindustrie, beeinträchtigt worden, wodurch die Industrieproduktion leicht gesunken ist. Auch die globale Industrieproduktion und der Welthandel erreichten zum Jahresende schnell das Vorkrisenniveau.

Die schwache gesamtwirtschaftliche Entwicklung hemmte die Investitionsbereitschaft und die Auslandsnachfrage nach Investitionsgütern. Diese erholten sich bereits im Juni wieder und erreichten fast das Niveau von 2019. Auch der Fahrzeugbau ließ weltweit deutlich nach. Insgesamt sanken die Exporte um -9,4%. Infolge der Pandemie waren in den ersten beiden Quartalen die Ausrüstungsinvestitionen von einem Tief betroffen. Dies änderte sich ab der Jahresmitte 2020 – trotz stabiler Auftragslage bis zum Jahresende gingen die Ausrüstungsinvestitionen insgesamt um -12.1% zurück. Die Bauinvestitionen nahmen trotz der Pandemie dagegen um 2,3% zu, auch wenn es ein weniger starkes Wachstum war. Dies war unter anderem bedingt durch fortlaufende Investitionen im Wohnungsneubau sowie Tätigkeiten im öffentlichen Bau. Der Wohnungsbau stieg um 2,8%. Im Nichtwohnungsbau war beim gewerblichen Bau ein Minus von 0,8% zu verzeichnen, während der öffentliche Bau um 3,2% zulegte.

Produktionswert der Schweißtechnik insgesamt gesunken

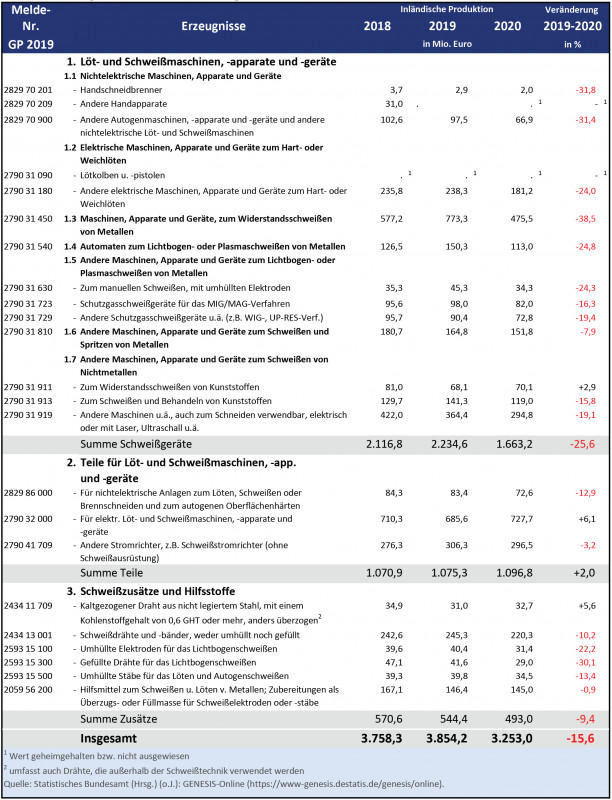

Der Produktionswert der deutschen Schweißtechnik ist 2020 insgesamt gesunken. Er nahm im Vergleich zu 2019 um 15,6% auf 3,25 Mrd. Euro ab, Tabelle 14). Rückgänge gab es aber insgesamt nur bei den Löt- und Schweißmaschinen, -apparaten und -geräten sowie den Schweißzusätzen und Hilfsstoffen. Der Produktionswert der Maschinen, Apparate und Geräte verzeichnet dabei den stärksten Rückgang von 25,6% auf 1,66 Mrd. Euro. Bei den Schweißzusätzen und Hilfsstoffen ging der Produktionswert um 9,4% auf 493,0 Mio. Euro zurück. Die Teile für Löt- und Schweißmaschinen, -apparate und -geräte hingegen legten um 2,0% auf 1,10 Mrd. Euro zu, wobei dieser Zuwachs allein auf eine Güterart („Für elektrische Löt- und Schweißmaschinen, -apparate und -geräte“) zurückzuführen ist.

Von den zwölf mit Daten hinterlegten Güterarten des Bereichs Löt- und Schweißmaschinen, -apparate und -geräte verzeichneten elf einen sinkenden Produktionswert. Den prozentual höchsten Rückgang wiesen mit -38,5% auf 475,5 Mio. Euro „Maschinen, Apparate und Geräte, zum Widerstandsschweißen von Metallen“ auf. Hier war mit -297,8 Mio. Euro auch der absolut stärkste Rückgang zu verzeichnen. Die „Handschneidbrenner“ und „Andere Autogenmaschinen, -apparate und -geräte und andere nichtelektrische Löt- und Schweißmaschinen“ verzeichneten mit -31,8% bzw. -31,4% ebenfalls einen Rückgang von knapp einem Drittel. Einzig in der Gütergruppe „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen“ konnte in der Güterart „Zum Widerstandsschweißen von Kunststoffen“ sowohl in absoluten Zahlen als auch relativ ein Zuwachs von 2,0 Mio. Euro respektive 2,9% verzeichnet werden.

Eine durchgängige Steigerung der Produktionswerte konnte für keine Güterarten der Maschinen, Apparate und Geräte im Betrachtungszeitraum seit 2018 verzeichnet werden. Eine Güterart konnte jedoch trotz der Pandemie einen leichten Zuwachs im Vergleich zu 2019 aufweisen:

- „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Widerstandsschweißen von Kunststoffen“ (81,0 Mio. Euro; 68,1 Mio. Euro; 70,1 Mio. Euro).

Einen anhaltenden Rückgang wiesen im Betrachtungszeitraum vier Güterarten der Maschinen, Apparate und Geräte auf:

- „Nichtelektrische Maschinen, Apparate und Geräte: Handschneidbrenner“ (3,7 Mio. Euro; 2,9 Mio. Euro; 2,0 Mio Euro) und „Andere Autogenmaschinen, -apparate und -geräte und andere nichtelektrische Löt- und Schweißmaschinen“ (102,6 Mio. Euro; 97,5 Mio. Euro; 66,9 Mio Euro);

- „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Andere Schutzgasschweißgeräte und ähnliches (zum Beispiel WIG-, UP-RES-Verf.)“ (95,7 Mio. Euro; 90,4 Mio. Euro; 72,8 Mio. Euro);

- „Andere Maschinen, Apparate und Geräte zum Schweißen und Spritzen von Metallen“ (180,7 Mio. Euro; 164,8 Mio. Euro; 151,8 Mio. Euro);

- „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Andere Maschinen und ähnliches auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall und ähnliches“ (422,0 Mio. Euro; 364,4 Mio. Euro; 294,8 Mio. Euro).

Im Bereich der Teile für Löt- und Schweißmaschinen, -apparate und -geräte gibt es seit 2018 ebenfalls keine durchgängige Steigerung der Produktionswerte zu verzeichnen. Jedoch konnte durch den Anstieg der Güterart „Für elektrische Löt- und Schweißmaschinen, -apparate und -geräte“ um 6,1% seit 2019 (710,3 Mio. Euro; 685,6 Mio. Euro; 727,7 Mio. Euro) der insgesamt positive Jahresvergleich dieses Bereichs gesichert werden. Der Produktionswert für „Für nichtelektrische Anlagen zum Löten, Schweißen oder Brennschneiden und zum autogenen Oberflächenhärten“ ist seit 2018 rückläufig und verzeichnet mit -12,9% (10,8 Mio. Euro) auf 72,6 Mio. auch den stärksten prozentualen und absoluten Rückgang.

Von den sechs Güterarten der Schweißzusätze und Hilfsstoffe verzeichnete einzig die Güterart „Kaltgezogener Draht aus nicht legiertem Stahl, mit einem Kohlenstoffgehalt von 0,6 GHT oder mehr, anders überzogen“ 2020 gegenüber dem Vorjahr einen um 5,6% bzw. 1,7 Mio. Euro gestiegenen Produktionswert. Der stärkste absolute Rückgang trat bei „Schweißdrähte und -bänder, weder umhüllt noch gefüllt“ mit -25,0 Mio. Euro auf 220,3 Mio. Euro auf. Relativ abgenommen hat der Produktionswert am stärksten bei „Gefüllte Drähte für das Lichtbogenschweißen“ (-30,1 % auf 29,0 Mio. Euro). Absolut und relativ am geringsten ging der Produktionswert der „Hilfsmittel zum Schweißen und Löten von Metallen; Zubereitungen als Überzugs- oder Füllmasse für Schweißelektroden oder -stäbe“ zurück (-1,3 Mio. Euro bzw. -0,9%).

Bei zwei Güterarten trat seit 2018 ein andauernder Rückgang auf:

- „Gefüllte Drähte für das Lichtbogenschweißen“ (47,1 Mio. Euro; 41,6 Mio. Euro; 29,0 Mio. Euro);

- „Hilfsmittel zum Schweißen u. Löten v. Metallen; Zubereitungen als Überzugs- oder Füllmasse für Schweißelektroden oder -stäbe“ (167,1 Mio. Euro; 146,4 Mio. Euro; 145,0 Mio. Euro).

Der Rückgang seit 2019 ist mit -0,9% bzw. 1,3 Mio. Euro jedoch sehr moderat und auch der prozentual geringste Rückgang aller Güterarten.

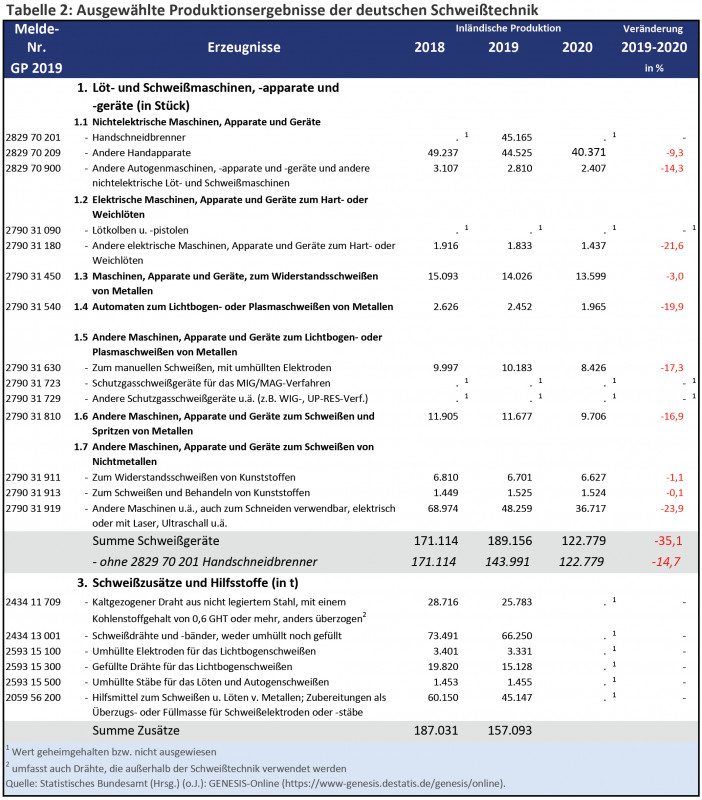

Bei den produzierten Stückzahlen der Löt- und Schweißmaschinen, -apparate und -geräte waren – wie bereits in den vergangenen Jahren – mehrere Werte nicht ausgewiesen oder geheim gehalten, Tabelle 2. Für 2019 lag die Stückzahl der Handschneidbrenner vor. Sie fehlt allerdings für 2018 und 2020, sodass ein Vorjahresvergleich entfällt. Ohne diese Brenner belief sich die Stückzahl bei den Maschinen, Apparaten und Geräten auf 122.779. Das waren 14,7% weniger als 2019. Bei den Schweißzusätzen und Hilfsstoffen waren für 2020 alle Werte nicht ausgewiesen oder geheim gehalten.

Bei acht der 2018 bis 2020 erfassten zehn Güterarten im Bereich Löt- und Schweißmaschinen, -apparate und -geräte gingen die Stückzahlen im Zeitraumvergleich kontinuierlich zurück. Bei den verbleibenden zwei Arten ist nach einem leichten Anstieg von 2018 zu 2019 im Jahr 2020 ebenfalls ein Rückgang zu verzeichnen. Den relativ geringsten Rückgang im Jahresvergleich wies mit -0,1% auf 1.524 Stück die Güterart „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Schweißen und Behandeln von Kunststoffen“ auf, den stärksten mit -23,9 % auf 36.717 die Güterart „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Andere Maschinen und ähnliches auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall und ähnliches.“.

Des Weiteren lag bei den Güterarten „Nichtelektrische Maschinen, Apparate und Geräte: Andere Handapparate“ (-9,3%), „Maschinen, Apparate und Geräte, zum Widerstandsschweißen von Metallen“ (-3,0%) und „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Zum Widerstandsschweißen von Kunststoffen“ (-1,1%) der Rückgang im einstelligen prozentualen Bereich. Bei den verbleibenden fünf Güterarten befand sich der Rückgang zwischen 14,3% („Nichtelektrische Maschinen, Apparate und Geräte: Andere Autogenmaschinen, -apparate und -geräte und andere nichtelektrische Löt- und Schweißmaschinen“) und 21,6% („Elektrische Maschinen, Apparate und Geräte zum Hart- oder Weichlöten: Andere elektrische Maschinen, Apparate und Geräte zum Hart- oder Weichlöten“).

Die Gesamtschau der Veränderungen von Produktionswerten und Gerätestückzahlen oder produzierten Tonnen erlaubt grobe Aussagen über Preisentwicklungen. Auf sinkende (steigende) Preise kann vorsichtig geschlossen werden, wenn

- die Stückzahlen oder das Gesamtgewicht in einem Jahr deutlich stärker (schwächer) zunahmen als der Produktionswert;

- die Produktionswerte sichtbar stärker (schwächer) schrumpften als die Stückzahlen oder das Gesamtgewicht;

- die Produktionswerte zurückgingen (zulegten), während die Stückzahlen oder das Gesamtgewicht zunahmen (abnahmen).

Werden die Produktionswerte durch die Mengen bzw. Tonnen dividiert, ergibt sich ein „Durchschnittspreis“ als Wert je Einheit für die einzelnen Güterarten. Bei den Maschinen, Apparaten und Geräten ist der „Durchschnittspreis“ bei drei der neun vergleichbaren Güterarten gestiegen. Der höchste Zuwachs erfolgte bei „Andere Maschinen, Apparate und Geräte zum Schweißen und Spritzen von Metallen“ mit +10,8% gefolgt von den Güterarten „Andere Maschinen und ähnliches, auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall und ähnliches“ (+6,3%) und „Zum Widerstandsschweißen von Kunststoffen“ (+4,1%) sowie der Gütergruppe „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen“.

Der stärkste Rückgang zeigte sich mit -36,6% bei der Güterart „Maschinen, Apparate und Geräte, zum Widerstandsschweißen von Metallen“. Der niedrigste mit -3,0% bei „Elektrische Maschinen, Apparate und Geräte zum Hart- oder Weichlöten: Andere elektrische Maschinen, Apparate und Geräte zum Hart- oder Weichlöten“.

Für die Schweißzusätze und Hilfsstoffe wurden für 2020 alle Werte nicht ausgewiesen oder geheim gehalten, sodass ein Preisvergleich nicht möglich ist.

Roboter – keine valide Prognose möglich

Die Prognosen der Produktionswerte von Mehrzweck-Industrierobotern sowie Montagelinien basieren im Regelfall auf länderspezifischen Schätzungen der jährlichen Fachpublikation „World Robotics – Industrial Robots“ der IFR – International Federation of Robotics. In der Ausgabe des Jahres 2020 haben die Herausgeber auf eine quantitative Prognose verzichtet. Die Erholung nach einer globalen Wirtschaftskrise kann schnell erfolgen oder mehrere Jahre in Anspruch nehmen. Es ist daher nicht valide, die wirtschaftlichen Kosten der Pandemie abzuschätzen bzw. zu versuchen, das Gesamtergebnis bis zum Ende des Jahres vorherzusehen.

Langfristig wird jedoch aus einer Vielzahl von Gründen von einem Ausbau von Roboteranlagen ausgegangen. Um hier nur ein paar zu nennen:

- Eine schnelle Produktion und die Lieferung maßgeschneiderter Produkte zu wettbewerbsfähigen Preisen sind die Hauptanreize für die Automatisierung der Produktion.

- Die Digitalisierung der Produktion (Industrie 4.0, Smart Factory), die die reale Fabrik mit der virtuellen Realität verbindet, wird in der globalen Fertigung weiterhin eine immer wichtigere Rolle spielen.

- Roboter arbeiten rund um die Uhr mit gleichbleibender Qualität und übernehmen immer mehr „4d“-Aufgaben (dull, dirty, dangerous and/or delicate bzw. langweilig, schmutzig, gefährlich und/oder heikel), was die Gesundheit, Sicherheit und Arbeitszufriedenheit der Arbeitnehmer verbessert.

- Der globale Wettbewerb erfordert eine kontinuierliche Modernisierung der Produktionsanlagen.

Weiterhin starker Rückgang bei Exporten

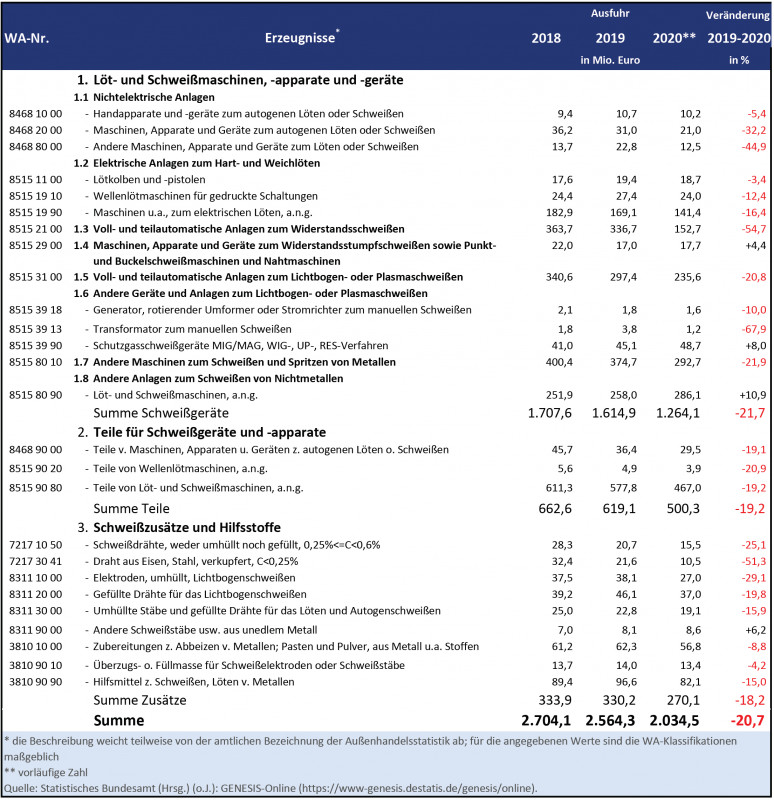

Die Ausfuhren schweiß- und schneidtechnischer Güter nahmen 2020 um 20,7% ab und erreichten einen Wert von 2,03 Mrd. Euro, Tabelle 3. Den stärksten Rückgang verzeichneten die Löt- und Schweißmaschinen, -apparate und -geräte (-21,7% auf 1,26 Mrd. Euro), gefolgt von den Teilen für Schweißgeräte und -apparate. Hier ging der Exportwert um 19,2% auf 500,3 Mio. Euro zurück. Der geringste Rückgang erfolgte mit -18,2% bei den Schweißzusätzen und Hilfsstoffen. Der Ausfuhrwert sank auf 270,1 Mio. Euro.

Von den vierzehn erfassten Güterarten der Löt- und Schweißmaschinen, -apparate und -geräte konnten drei in 2020 Exportzuwächse verzeichnen, zwei davon durchgehend seit 2018:

- „Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Schutzgasschweißgeräte MIG/MAG, WIG-, UP-, RES-Verfahren“ in 2020 +8,0% (41,0 Mio. Euro; 45,1 Mio. Euro; 48,7 Mio. Euro)

- „Andere Anlagen zum Schweißen von Nichtmetallen: Löt- und Schweißmaschinen, a.n.g.“ in 2020 +10,9% (251,9 Mio. Euro; 258,0 Mio. Euro; 286,1 Mio. Euro).

Die „Maschinen, Apparate und Geräte zum Widerstandsstumpfschweißen sowie Punkt- und Buckelschweißmaschinen und Nahtmaschinen“ konnten in 2020 nach einem Rückgang von 22,0 Mio. (2018) Euro auf 17,0 Mio. Euro (2019) einen Zuwachs von +4,4% auf 17,7 Mio. Euro verzeichnen.

Die relative Entwicklung bei den elf Güterarten mit rückläufigen Ausfuhren reichte von -3,4% („Elektrische Anlagen zum Hart- und Weichlöten: Lötkolben und -pistolen“) bis hin zu -67,9% („Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Transformator zum manuellen Schweißen“). Absolut gingen die Exportwerte am stärksten zurück bei:

- „Voll- und teilautomatische Anlagen zum Widerstandsschweißen“ (-184,1 Mio. Euro auf 152,7 Mio. Euro);

- „Andere Maschinen zum Schweißen und Spritzen von Metallen“ (-82,0 Mio. Euro auf 292,7 Mio. Euro)

Unter den fünf größten „Umsatzbringern“ der Maschinen, Apparate und Geräte aus den Vorjahren 2018 und 2019 (Anteil an den Ausfuhren fast 90%) war die Entwicklung gemischt. Die „Löt- und Schweißmaschinen“ sind darunter die einzige Güterart mit einem positiven Wachstum und gleichzeitig auch die mit dem größten Zuwachs unter allen Ausfuhren (+10,9% bzw. +28,0 Mio. Euro). Die vier weiteren Güterarten verzeichnen seit 2018 einen Rückgang:

- „Elektrische Anlagen zum Hart- und Weichlöten: Maschinen u.a., zum elektrischen Löten, a.n.g.“: -16,4% auf 141,4 Mio. Euro (2018: 182,9 Mio. Euro, 2019: 169,1 Mio. Euro) „Voll- und teilautomatische Anlagen zum Widerstandsschweißen“: -54,7% auf 152,7 Mio. Euro (2018: 363,7 Mio. Euro, 2019: 336,7 Mio. Euro)

- „Voll- und teilautomatische Anlagen zum Lichtbogen- oder Plasmaschweißen“: -20,8% auf 235,6 Mio. Euro (2018: 340,6 Mio. Euro, 2019: 297,4 Mio. Euro)

- „Andere Maschinen zum Schweißen und Spritzen von Metallen“: -21,9% auf 292,7 Mio. Euro (2018: 400,1 Mio. Euro, 2019: 374,7 Mio. Euro

Die Ausfuhrwerte der Teile für Schweißgeräte und -apparate gehen bei allen drei Güterarten seit 2018 kontinuierlich zurück:

- „Teile von Maschinen, Apparaten u. Geräten zum autogenen Löten oder Schweißen“ (45,7 Mio. Euro; 36,4 Mio. Euro; 29,8 Mio. Euro)

- „Teile von Wellenlötmaschinen, a.n.g.“ (5,6 Mio. Euro; 4,9 Mio. Euro; 3,9 Mio. Euro)

- „Teile von Löt- und Schweißmaschinen, a.n.g.“ (611,3 Mio. Euro; 577,8 Mio. Euro; 467,0 Mio. Euro)

Im Bereich der Schweißzusätze und Hilfsstoffe nahmen die Ausfuhren bei nur einer Güterart („Andere Schweißstäbe usw. aus unedlem Metall“) um 6,2% (+0,5 Mio. Euro) auf 8,6 Mio. Euro zu, bei neun Güterarten gingen sie zurück. Den höchsten absoluten Rückgang zeigten „Hilfsmittel zum Schweißen, Löten von Metallen“ mit -14,5 Mio. Euro, den stärksten relativen mit -51,3% „Draht aus Eisen, Stahl, verkupfert, C<0,25%“. Kontinuierliche Rückgänge im Betrachtungszeitraum seit 2018 lagen vor bei:

- „Schweißdrähte, weder umhüllt noch gefüllt, 0,25%<=C<0,6%“ (28,3 Mio. Euro; 20,7 Mio. Euro; 15,5 Mio. Euro)

- „Draht aus Eisen, Stahl, verkupfert, C<0,25%“ (32,4 Mio. Euro; 21,6 Mio. Euro; 10,5 Mio. Euro)

- „Umhüllte Stäbe und gefüllte Drähte für das Löten und Autogenschweißen“ (25,0 Mio. Euro; 22,8 Mio. Euro; 19,1 Mio. Euro)

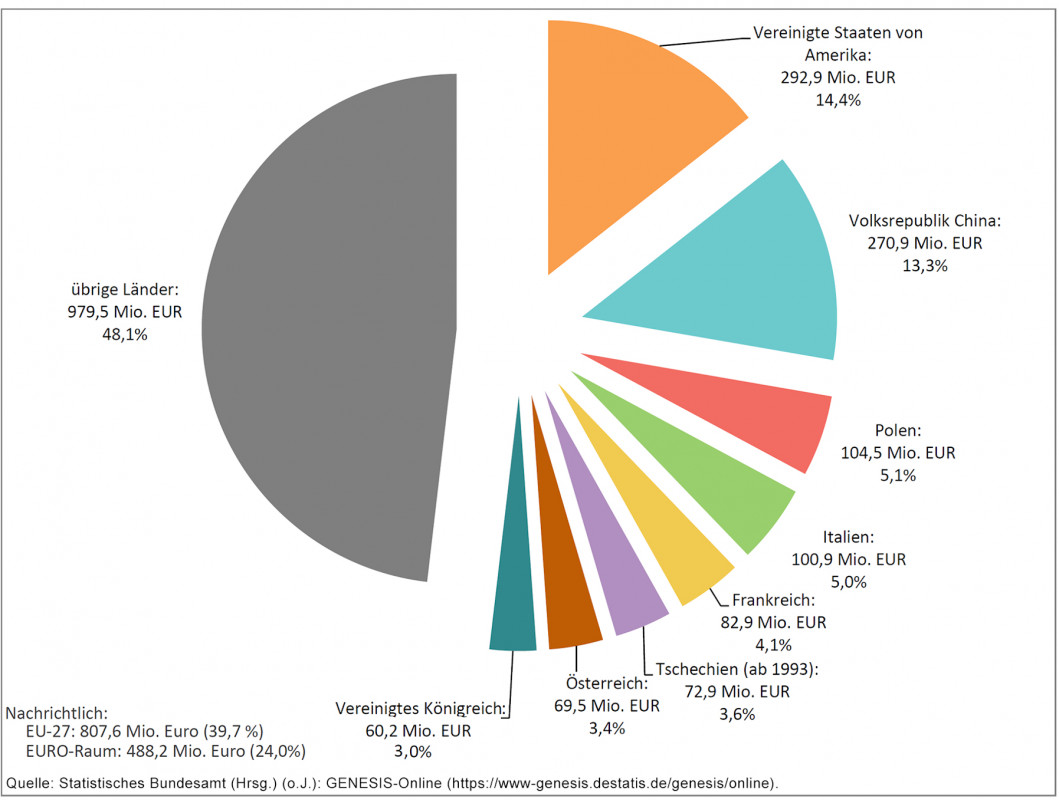

Größte Abnehmerstaaten deutscher Schweißtechnik waren wie in den vergangenen Jahren China und die USA, nun allerdings wieder mit den USA auf Platz 1, Bild 15). Die Ausfuhren in die USA gingen gegenüber 2019 um 3,3% zurück und erreichten 293,0 Mio. Euro, was 14,4% der Gesamtexporte im Bereich Schweißtechnik ausmachte (-2,6%-Punkte gegenüber dem Vorjahr). Die Exporte nach China sanken um 19,1% auf 270,9 Mio. Euro. Dies führte zu einem Ausfuhranteil von 13,3% (13,1% im Vorjahr). Der Positionswechsel an der Spitze ist also vorrangig auf den starken absoluten Rückgang der Ausfuhren nach China zurückzuführen. Polen verdrängte Österreich von Platz 3, trotz eines Rückgangs von 23,3% auf absolut 104,5 Mio. Euro und relativ 5,1%. 2020 nahmen die USA, China und Polen somit 32,8% der Gesamtexporte auf.

In die zehn Hauptabnehmerländer flossen auch 2020 knapp 60% der Ausfuhren. Im Einzelnen handelt es sich dabei neben den USA, China und Polen um Italien, Frankreich, Tschechien, Österreich, das Vereinigte Königreich, Schweiz und die Niederlande. Die Exporte nach Italien gingen gegenüber 2020 um 11,3% auf 100,9 Mio. Euro zurück, die nach Frankreich um 32,0% auf 82,9 Mio. Euro. Abgenommen haben auch die Lieferungen nach Tschechien und Österreich. Die Lieferungen nach Tschechien sanken um 31,0% auf 72,9 Mio. Euro, die nach Österreich um 57% auf 69,5 Mio. Euro. Damit setzte sich hier nach dem Exportboom 2017 der Rückgang weiter fort. Einzig die Ausfuhren in das Vereinigte Königreich nahmen um 11,7% auf 60,2 Mio. Euro zu. Betrachtet man die Entwicklung über die zehn Hauptabnehmerländer, sind die Exporte im Durchschnitt um 17,6% gesunken.

Die Exporte in die EU 27-Staaten nahmen um 29,7% ab und umfassten 807,6 Mio. Euro (ohne Vereinigtes Königreich). Würde man das Land mit einbeziehen, um eine Vergleichbarkeit zu den Ausfuhren in die EU 28-Staaten 2019 zu schaffen, läge die Abnahme bei nur 18% bzw. 864,8 Mio. Euro. Dies entsprach 39,7% (ohne Vereinigtes Königreich) bzw. 42,7% (mit Vereinigtem Königreich) aller Ausfuhren. Im Jahr 2020 nahm die Europäische Union zusammen mit den USA und China somit 67,4% (ohne Vereinigtes Königreich) der deutschen Exporte auf. Die Entwicklung der Ausfuhren wird unter anderem von der Produktions- und damit Nachfrageentwicklung bei den Handelspartnern, politischen Entscheidungen und von den Wechselkursen bestimmt.

Der Wert der deutschen Gesamtexporte von Schweißtechnik in den Euroraum, in dem die Wirtschaft um 6,4% gefallen ist, ist im Jahr 2020 um 30,7% auf 488,2 Mio. Euro gefallen. Die (auch) wechselkursabhängigen Exporte in Staaten außerhalb der Eurozone gingen auf 1,55 Mio. Euro zurück (-16,9%). Das Bild hier ist aber nicht einheitlich. China beispielsweise konnte als einziges G20-Land das Jahr 2020 mit einem Wirtschaftswachstum von 2,3% abschließen. Die USA verzeichneten über das Jahr gesehen ein Minus von 4%. Dennoch gingen die Ausfuhren nach China deutlich kräftiger zurück als die in die USA. Dank der vergleichsweise geringen Einbußen der polnischen Wirtschaft (-2,7%), und trotz leichter Verluste des Zloty gegenüber dem Euro, konnte sich das Land auf Platz drei der Gesamtausfuhren behaupten. Die Exporte Deutschlands nach Polen nahmen dabei aber überdurchschnittlich ab (-23,3%). Die Ausfuhren in die Schweiz sanken dagegen um 7,9%, obwohl der Schweizer Franken im Jahr 2020 gegenüber dem Euro weiter an Wert gewann. Auch war die Entwicklung des Schweizer BIP mit -2,9% moderat rückläufig. Die Einfuhren aus der Schweiz stiegen dagegen um 4,1%. Das Wachstum der Wirtschaft im Vereinigten Königreich betrug -9,8% gegenüber dem Vorjahr und das Pfund verlor leicht gegenüber dem Euro. Dennoch ist das Land unter den Hauptabnehmerländern das einzige mit einer positiven Ausfuhrbilanz.

Importe rückläufig

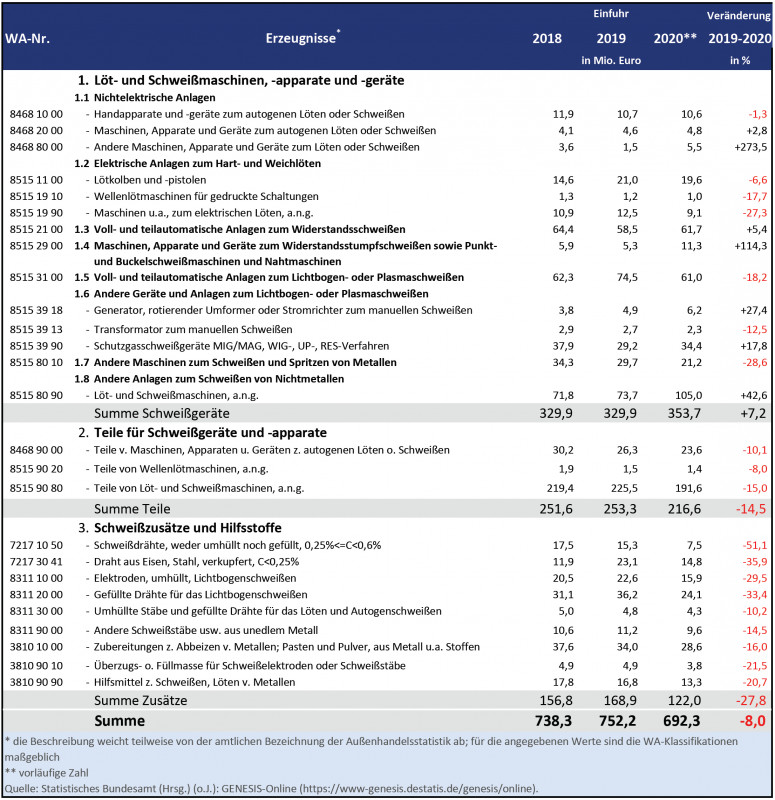

Die Einfuhren von schweiß- und schneidtechnischen Gütern nahmen um insgesamt -8,0% auf 692,3 Mio. Euro ab, Tabelle 4. Dabei haben die Importe im Bereich der Löt- und Schweißmaschinen, -apparate und -geräte in diesem Zeitraum um 7,2% auf 353,7 Mio. Euro zugenommen. Bei den Teilen für Schweißgeräte und -apparate ging der Einfuhrwert um -14,5% auf 216,6 Mio. Euro zurück, bei den Schweißzusätzen und Hilfsstoffen um -27,8% auf 122,0 Mio. Euro.

Sieben der vierzehn Güterarten bei den Löt- und Schweißmaschinen, -apparaten und -geräten wiesen geringere Einfuhrwerte als im Vorjahr auf. Prozentual war der stärkste Rückgang bei „Andere Maschinen zum Schweißen und Spritzen von Metallen“ zu verzeichnen. Der Importwert nahm um -28,6% auf 21,2 Mio. Euro ab, dicht gefolgt von den „Elektrische Anlagen zum Hart- und Weichlöten: Maschinen u.a., zum elektrischen Löten, a.n.g.“ mit -27,3% auf 9,1 Mio. Euro. Absolut gingen die Einfuhren am stärksten bei „Voll- und teilautomatische Anlagen zum Lichtbogen- oder Plasmaschweißen“ zurück. Der Importwert sank um 13,6 Mio. Euro (-18,2%) auf 61,0 Mio. Euro. Der relativ stärkste Einfuhrzuwachs, allerdings ausgehend von einem sehr niedrigen Niveau, zeigte sich bei „Nichtelektrische Anlagen: Andere Maschinen, Apparate und Geräte zum Löten oder Schweißen“ mit +273,5% (4,1 Mio. Euro) auf 5,5 Mio. Euro. Absolut gab es die größte Steigerung bei „Andere Anlagen zum Schweißen von Nichtmetallen: Löt- und Schweißmaschinen, a.n.g.“ mit 31,4 Mio. Euro (+42,6%) auf 105,0 Mio. Euro.

Bei drei Güterarten der Maschinen, Apparate und Geräte legten die Einfuhren im Betrachtungszeitraum seit 2018 kontinuierlich zu:

- „Nichtelektrische Anlagen: Maschinen, Apparate und Geräte zum autogenen Löten oder Schweißen“ (4,1 Mio. Euro; 4,6 Mio. Euro; 4,8 Mio. Euro)

- „Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Generator, rotierender Umformer oder Stromrichter zum manuellen Schweißen“ (3,8 Mio. Euro; 4,4 Mio. Euro; 6,2 Mio. Euro)

- „Andere Anlagen zum Schweißen von Nichtmetrallen: Löt- und Schweißmaschinen, a.n.g.“ (71,8 Mio. Euro; 73,9 Mio. Euro; 105,0 Mio. Euro)

Dauerhaft rückläufige Importwerte gab es im Betrachtungszeitraum bei vier Güterarten der Maschinen, Apparate und Geräte:

- „Nichtelektrische Anlagen: Handapparate und -geräte zum autogenen Löten oder Schweißen“ (11,9 Mio. Euro; 10,7 Mio. Euro; 10,6 Mio. Euro)

- „Elektrische Anlagen zum Hart- und Weichlöten: Wellenlötmaschinen für gedruckte Schaltungen“ (1,3 Mio. Euro; 1,2 Mio. Euro; 1,0 Mio. Euro)

- „Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Transformator zum manuellen Schweißen“ (2,9 Mio. Euro; 2,7 Mio. Euro; 2,3 Mio. Euro)

- „Andere Maschinen zum Schweißen und Spritzen von Metallen“ (34,3 Mio. Euro; 29,7 Mio. Euro; 21,2 Mio. Euro)

Bei allen drei Güterarten der „Teile für Schweißgeräte und -apparate“ wurde 2020 ein Rückgang der Importwerte verzeichnet. Für zwei Güterarten ist bei den Produktionswerten seit 2018 ein kontinuierlicher Rückgang erfolgt: „Teile von Maschinen, Apparaten und Geräten zum autogenen Löten oder Schweißen“ (30,2 Mio. Euro; 26,3 Mio. Euro; 23,6 Mio. Euro) mit einer relativen Abnahme um -10,1% in 2020 und „Teile von Wellenlötmaschinen, a.n.g.“ (1,9 Mio. Euro; 1,5 Mio. Euro; 1,4 Mio. Euro) relativ: -8,0%. Die „Teile von Löt- und Schweißmaschinen, a.n.g.“ verzeichneten prozentual (-15,0%) und absolut (33,9 Mio. Euro) den größten Rückgang.

Bei den Schweißzusätzen und Hilfsstoffen haben bei allen neun Güterarten die Importwerte abgenommen. Die höchste relative Abnahme erfolgte mit -51,1% bei „Schweißdrähte, weder umhüllt noch gefüllt, 0,25%<=C<0,6%“ auf 7,5 Mio. Euro, die höchste absolute mit 12,1 Mio. Euro (-33,4%) bei „Gefüllte Drähte für das Lichtbogenschweißen“. Die niedrigste relative und absolute Abnahme erfolgte bei „Umhüllte Stäbe und gefüllte Drähte für das Löten und Autogenschweißen“. Der Importwert nahm um -10,1% ab und sank damit um 0,5 Mio. Euro auf 4,3 Mio. Euro.

Dauerhafte Rückgänge im Betrachtungszeitraum gab es seit 2018 bei vier Güterarten:

- „Schweißdrähte, weder umhüllt noch gefüllt, 0,25%<=C<0,6%“ (17,5 Mio. Euro; 15,3 Mio. Euro; 7,5 Mio. Euro)

- „Umhüllte Stäbe und gefüllte Drähte für das Löten und Autogenschweißen“ (5,0 Mio. Euro; 4,8 Mio. Euro; 4,3 Mio. Euro)

- „Zubereitungen zum Abbeizen von Metallen; Pasten und Pulver, aus Metall und anderen Stoffen“ (37,6 Mio. Euro; 34 Mio. Euro; 28,6 Mio. Euro)

- „Hilfsmittel zum Schweißen, Löten von Metallen“ (17,8 Mio. Euro; 16,8 Mio. Euro; 13,3 Mio. Euro)

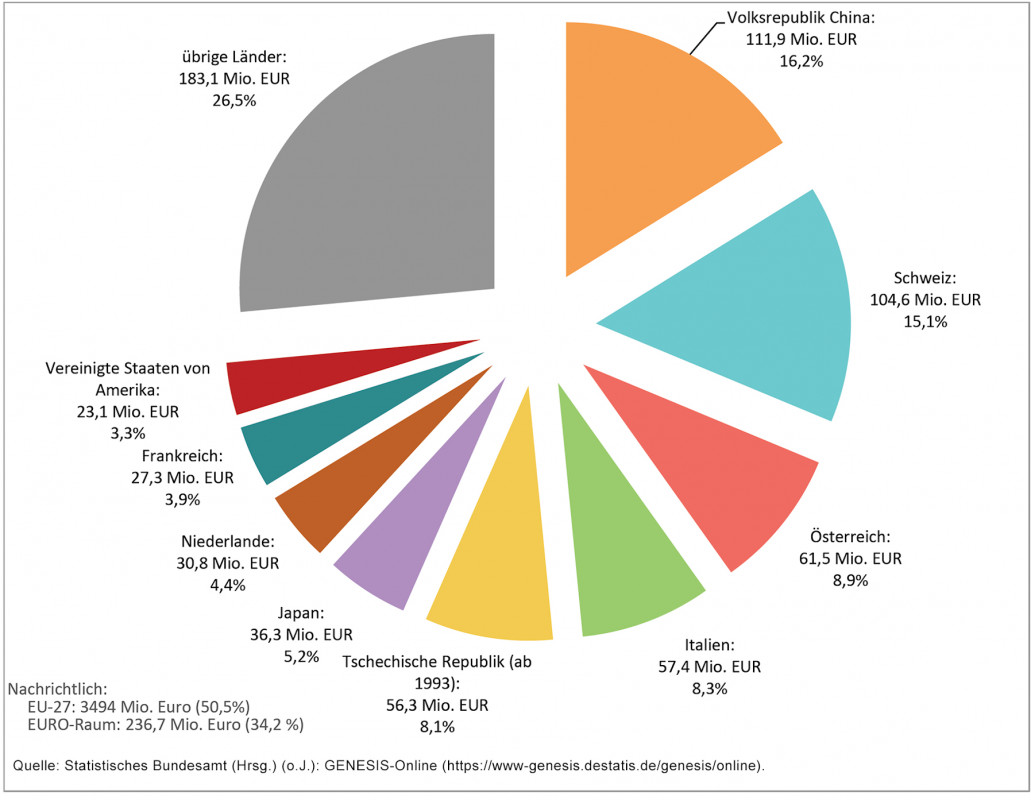

Ein Blick auf die Staaten, aus denen Schweißtechnik bezogen wurde, zeigt gegenüber dem Vorjahr kaum Veränderungen. Zwei Staaten – China (Vorjahr Platz 1) und die Schweiz (2) – lieferten 31,1% der Importe, Bild 2. Die Top 5 – mit Österreich (5), Italien (3) und Tschechien (4) – lieferten über die Hälfte (56,6%). Während Österreich bei den Exporten von Platz 3 auf Platz 7 gefallen ist, konnte das Land bei den Importen zwei Plätze gut machen.

Bezieht man die zehn Hauptlieferantenländer, zu denen noch Japan, die Niederlande, Frankreich, die USA und Polen gehören, mit ein, dann lieferten diese Staaten mehr als drei Viertel der deutschen Importe (76,2%). Aus China wurden Waren im Wert von 111,9 Mio. Euro bezogen, was gegenüber 2019 einen Zuwachs von +7,4% bedeutet. Der Importanteil lag mit 16,2% um 2,3%-Punkte über dem Anteil des Vorjahres. Die Importe aus der Schweiz nahmen um 4,1% zu und erreichten 104,6 Mio. Euro, was einem Anteil an den Gesamteinfuhren von 15,1% entsprach (+1,7%-Punkte). Die Lieferungen Österreichs sanken um 6,7% auf 61,5 Mio. Euro (Anteil 8,9%), die Italiens kräftig um 27,6% auf 57,4 Mio. Euro (Anteil 8,3%). Auch die Einfuhren aus dem letzten Top-5-Land Tschechien nach Deutschland sanken um 16,1% auf 56,2 Mio. Euro. Die Bezüge aus Japan dagegen stiegen stark an (um 48,6% auf 36,3 Mio. Euro) und machten 5,2% der deutschen Importe aus. Damit konnte sich Japan im Vergleich zu 2019 um drei Plätze verbessern. Die Niederlande, deren deutsche Bezüge 2019 deutlich zugelegt hatten, belegten 2020 nur noch Platz 7 und führten mit 30,0% weniger nur noch Waren im Wert von 30,8 Mio. Euro (Einfuhranteil 4,4%) ein. Weiter rückläufig waren die Importe aus Frankreich. Sie sanken um 21,7% auf 27,3 Mio. Euro (Anteil 3,9%). Auch die Importe aus den USA sanken um 22,8% auf 23,1 Mio. Euro (Anteil 3,3%).

Die Importe Deutschlands waren 2020, wie schon im Vorjahr, stärker auf die Europäische Union ausgerichtet als die Exporte. 39,7% (44,8% in 2019) der Ausfuhren Deutschlands verblieben innerhalb der Europäischen Union (ohne Vereinigtes Königreich), während 50,5% (57,3% in 2019) der Importe aus anderen EU-Staaten erfolgten. Auch bezüglich des Euro-Raums waren die Einfuhranteile größer als die Ausfuhranteile: 24,0% (27,5% in 2019) der deutschen Ausfuhren gingen in den Euro-Raum, während 34,2% (38,7% in 2019) der Importe Deutschlands aus diesem Gebiet stammten.

Wie in den Vorjahren gab es 2020 bei den Import- und Exportnationen insgesamt auf den ersten Plätzen eine große Übereinstimmung. Länder, in die viel Schweißtechnik exportiert wurde, waren erneut weitgehend Staaten mit hohen Lieferungen nach Deutschland. Von den zehn Ländern, die anteilsmäßig am meisten deutsche Schweißtechnik aufnahmen (insgesamt 57,7%), waren neun Staaten zugleich auch bedeutende Lieferanten für deutsche Abnehmer6). Diese neun Länder lieferten 73,5% der aus dem Ausland bezogenen Schweißtechnik. Das Vereinigte Königreich bezog zwar viel deutsche Schweißtechnik, fand sich im Gegenzug aber nicht unter den zehn Hauptlieferanten. Hier belegt das Vereinigte Königreich Platz 15 (Platz 8 bei den Exportzielen Deutschlands). Auf der anderen Seite lieferte Japan zwar viel Schweißtechnik, war aber weniger bedeutend als Exportziel. Bei den deutschen Einfuhren von Schweißtechnik lag Japan auf Platz 6 (16 bei den Exportzielen).

Schrumpfung verstärkt sich bei vielen schweißintensiven Branchen

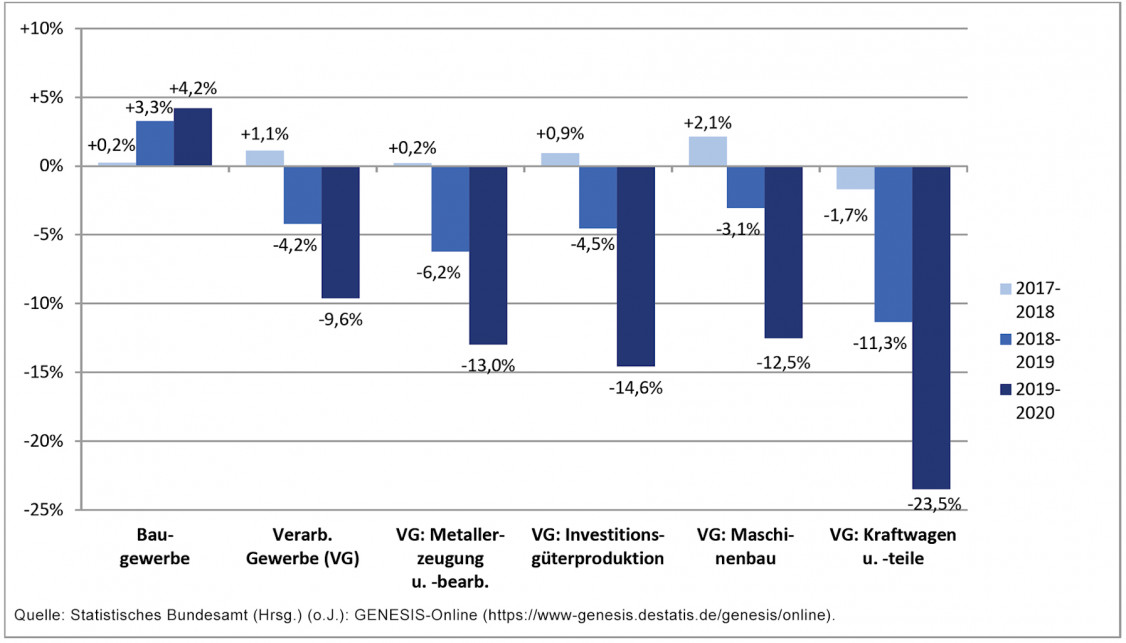

Die wirtschaftliche Lage der Anbieter von Schweißtechnik wird entscheidend durch die Situation der schweißintensiven Anwenderbranchen in Deutschland bestimmt. War im Jahr 2018 bei den Branchen noch weitgehend eine Entwicklung der Produktion in Richtung auf nur weniger Wachstum zu verzeichnen, so ist diese schon in 2019 – abgesehen vom Baugewerbe – in eine Schrumpfung übergegangen, Bild 3. Dieser Trend hat sich 2020 weiter deutlich verstärkt. Im Baugewerbe dagegen stieg die Wachstumsrate von +0,2% (2018) auf +3,3% (2019) und schließlich +4,2% in 2020 an. Im Verarbeitenden Gewerbe insgesamt verstärkte sich die Schrumpfung von -4,2% in 2019 auf -9,6% in 2020. Betroffen waren alle Teilbereiche. Den stärksten Rückgang zeigte der Bereich Kraftwagen und -teile mit -23,5%, gefolgt von der Investitionsgüterproduktion mit 14,6%. Ähnlich stark war die Schrumpfung im Bereich Metallerzeugung und -bearbeitung mit -13,0%, gefolgt vom Maschinenbau mit -12,5%.

Umsatzentwicklung im verarbeitenden Gewerbe und bei den Investitionsgüterproduzenten stark rückläufig

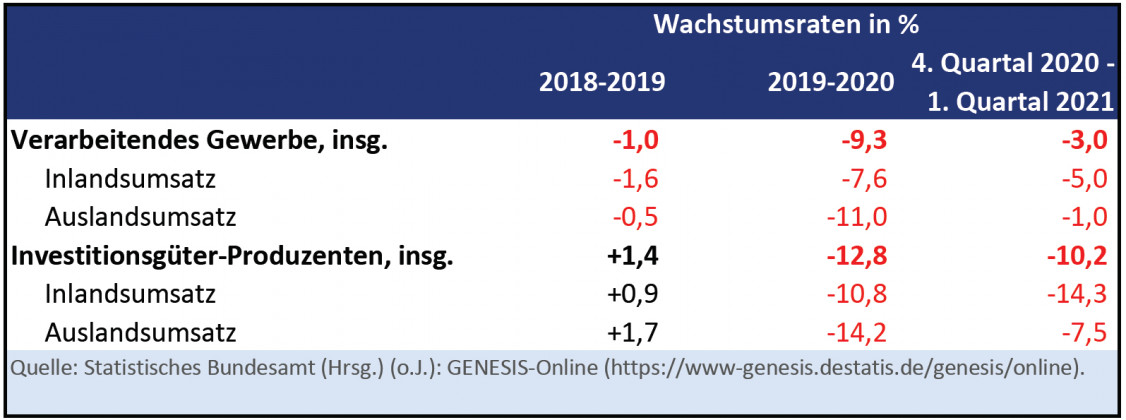

Die Umsätze im Verarbeitenden Gewerbe insgesamt sind im Jahresdurchschnitt 2019 gegenüber dem Vorjahr um 1,0% zurückgegangen, Tabelle 5. Diese Schrumpfung betrifft sowohl die Inlands- als auch die Auslandsumsätze (-1,6% bzw. -0,5%). Speziell bei den Investitionsgüterproduzenten stellte sich die Entwicklung günstiger dar. Gegenüber dem Vorjahr nahmen die Umsätze noch um 1,4% zu. Dabei wuchsen die Auslandsumsätze mit +1,7% deutlich stärker als die Inlandsumsätze (+0,9%).

Optimistischer Ausblick aus größter Krise seit Jahrzehnten

Auch wenn sich die Wirtschaftsaktivität vom weltweiten Einbruch der Wirtschaftsleistung bereits in der zweiten Jahreshälfte 2020 deutlich erholt hat, trug die Weltwirtschaft im ersten Quartal des Jahres 2021 weiterhin die Spuren der durch die Corona-Pandemie bedingten Krise. Die Erholung setzt sich derzeit mit großen Unterschieden zwischen den Ländern bzw. Regionen fort. Bestimmt werden diese Unterschiede durch die Wirkung der Maßnahmen zur Eindämmung der Corona-Pandemie sowie fiskalpolitischen Stützungsmaßnahmen.

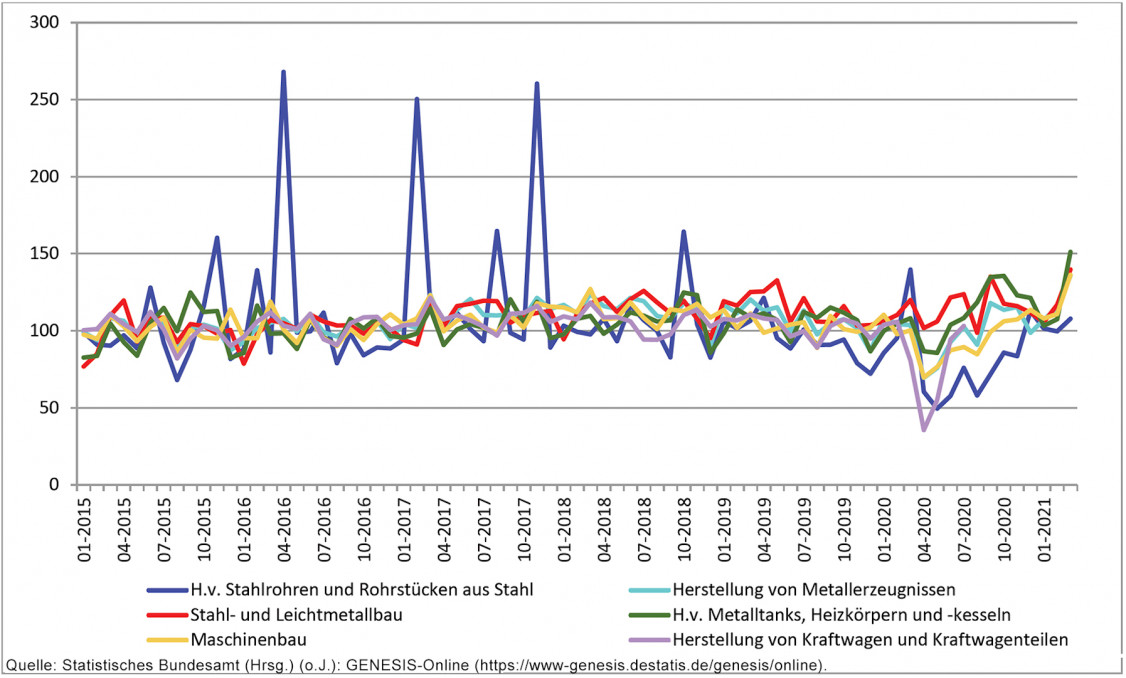

Der Einbruch der Wirtschaftsleistung in Deutschland in den ersten Monaten des Jahres 2021 zeigt sich an verschiedenen Indikatoren. Der starke negative Trend in der Umsatzentwicklung im Verarbeitenden Gewerbe und bei den Investitionsgüterproduzenten aus dem Jahreswechsel 2019/2020 hat sich im ersten Quartal 2021 gegenüber dem vierten Quartal 2020 fortgesetzt. Der Rückgang im Verarbeitenden Gewerbe betrug dabei 3,0%, der der Investitionsgüterproduzenten 10,2%, Tabelle 5. Die Auftragseingänge setzten im ersten Quartal des Jahres 2020 die leicht rückläufige Tendenz des Jahres 2019 – abgesehen vom Stahl- und Leichtmetallbau und bei den Herstellern von Stahlrohren und Rohrstücken aus Stahl – fort, Bild 4. Im zweiten Quartal verstärkte sich der Rückgang noch einmal massiv, insbesondere bei den Herstellern von Kraftwagen und Kraftwagenteilen sowie von Stahlrohren und Rohrstücken aus Stahl. Im dritten und vierten Quartal setzte ein positiver Rebound-Effekt bei allen Branchen ein, der sich im ersten Quartal 2021 fortgesetzt hat.

Der weitere Verlauf der wirtschaftlichen Entwicklung im Jahr 2021 wird maßgeblich von der Entwicklung der Pandemie abhängen, da steigende Infektionszahlen, auch durch neuartige Virusmutationen, das Risiko erneuter Verschärfung der Einschränkungen und Zurückhaltung der Wirtschaftsakteure bergen. Neben den Auswirkungen der Corona-Pandemie besteht weiterhin ein Klima der Unsicherheit in der Wirtschaft, unter anderem hervorgerufen durch sich verändernde Rahmenbedingungen für den Außenhandel, geopolitische Spannungen sowie weltweite Handelskonflikte.

Zu veränderten Rahmenbedingungen im Außenhandel hat beispielsweise der Abschluss des Handels- und Kooperationsabkommen zwischen der EU und dem Vereinigten Königreich (TCA) beigetragen. Das Ausscheiden aus dem Europäischen Binnenmarkt hat zu Beginn des Jahres zum Aufbau von Handelshürden geführt. Im Jahr 2021 müssen sich Handelspartner, da das Vereinigte Königreich nicht mehr an das EU-Recht gebunden ist, möglicherweise auf weitere Hürden einstellen. Ein weiteres Beispiel für bestehende Unsicherheiten zeigt der Regierungswechsel in den USA, da unter der Biden-Administration zwar ein kooperativerer Politikansatz verfolgt wird, der das handelspolitische Klima verbessern könnte, der aber auch weiterhin die wirtschaftspolitischen Ziele der Vorgängerregierung verfolgt. Zudem bleibt abzuwarten, wie sich die Differenzen mit China entwickeln, da das Potenzial für den US-chinesischen Konflikt fortgehend besteht und die Unsicherheit für Wirtschaftsakteure hoch bleibt.

Die Wirtschaftsleistung in Deutschland hat sich in der zweiten Jahreshälfte nach dem kräftigen Einbruch im Jahr 2020 erholt. Mit dieser Erwartungshaltung wurde für das Jahr 2021 eine Verbesserung der wirtschaftlichen Lage prognostiziert. Gekennzeichnet war sie jedoch zu Beginn des Jahres 2021 durch einen erneuten Rückgang. Sowohl der Umsatz im Verarbeitenden Gewerbe als auch bei den Investitionsgüterproduzenten ist zum Ende des zweiten Quartals in den Rückgängen geringer ausgefallen als im ersten Quartal 2021. Nach steigenden Auftragseingängen im Frühjahr 2021 trat ab Mai 2021 ein leichter Rückgang ein. Mit einem Plus von 4,1% im Juni hatten diese noch nicht das Ausgangsniveau des Monats März 2021 erreicht. Die steigende Tendenz der Auftragseingänge in Kombination mit stagnierenden Umsätzen lässt auf Lieferengpässe von Vorprodukten schließen. Für den wesentlichen Anstieg waren Großaufträge verantwortlich.

Die Wachstumsprognosen für Deutschland zeigen im Zeitverlauf und zwischen den erstellenden Institutionen Schwankungen. So geht die Projektgruppe Gemeinschaftsdiagnose im Herbst von einem Anstieg der Wirtschaftsleistung von 2,8% aus und im Winter von 1,5%, das Deutsche Institut für Wirtschaftsforschung erwartet im selben Zeitraum ein Plus von 1,7%, im letzten Quartal 2021 ein Plus von 1,6%. Das Münchner ifo Institut prognostiziert für das dritte Quartal 3,6%, für das vierte 1,5 %. Insgesamt fallen die Wachstumserwartungen für das Jahr 2021 mit +3 bis +3,7% positiv aus.

Folgt man der Projektgruppe Gemeinschaftsdiagnose, wird die globale Wirtschaft im Jahr 2021 gemessen am Bruttoinlandsprodukt des Vorjahres um 6,3% steigen, im Jahr 2022 um 4,1%. Für die EU wird für 2021 ein Anstieg von 4,2% erwartet. Auch für die USA wird eine positive Wirtschaftsentwicklung von 6,7% prognostiziert, für den asiatischen Raum von +7,8%. Für die fortgeschrittenen Volkswirtschaften rechnet die Gruppe 2021 insgesamt mit einem Plus von 5,3%, 2022 mit einem Plus von 3,6%.

Regional unterscheiden sich die Aussichten. Während für die USA nach einer Zunahme von 6,9% im Jahr 2021 im Folgejahr ein Zuwachs von 3,5% prognostiziert wird, werden für die EU (ohne Vereinigtes Königreich) nach einem Plus von 4,2% im laufenden Jahr Zuwächse in Höhe von 4,2% für 2022 erwartet. Für die Schwellenländer wird in diesem Jahr ein Zuwachs des BIP in Höhe von 7,5% erwartet, gefolgt von 4,6% im Jahr 2022. Lateinamerika verzeichnet mit 5% (2021) und 3% (2022) auch wieder einen Zuwachs. Für China wird für 2021 ein deutliches Wachstum von 9,5% prognostiziert, für 2022 von 5,5%. Der Welthandel wird 2021 voraussichtlich um 8,2% ansteigen und im Folgejahr um 3,4%. Für den Euro-Raum geht die Projektgruppe Gemeinschaftsdiagnose 2021 von einem Anstieg des Bruttoinlandsproduktes um 4,3% aus, für 2022 um 4,2%. Für die mittel- und osteuropäischen Länder (MOE-Länder) der EU wird in diesem Jahr keine bessere wirtschaftliche Entwicklung als für die gesamte Europäische Union (ohne das Vereinigte Königreich) und den Euro-Raum prognostiziert. Für 2021 wird ein Wert von 4% angegeben (EU: 4,3%), für 2021 von 4,6% (EU: 4,2%).

Für die vier Hauptabnehmerländer deutscher Schweißtechnik im Jahr 2020 zeigen die Wirtschaftsausblicke von Germany Trade and Invest ein gemischtes Bild für 2021. Grund hierfür sind Unterschiede in der wirtschaftlichen Entwicklung bedingt durch die Betroffenheit der Länder und Regionen durch die Pandemie.

China gehört, wie prognostiziert, zu den wenigen Ländern mit einem positiven Wachstum in 2020 (+2,3%). Im Jahr 2021 wird mit einem Plus von 9,2% gerechnet, das Wachstum soll sich in den kommenden Jahren normalisieren. Die Anlageinvestitionen sind in den ersten vier Monaten des Jahres 2021 um 19,9% gegenüber dem Vorjahreszeitraum gestiegen. Der Anstieg verlangsamte sich jedoch, die Investitionen gingen sowohl im öffentlichen als auch im privaten Bereich zurück. Zurückführen lässt sich dies unter anderem auf neue COVID-19-Fälle in einigen Regionen Chinas und geringe Investitionen in den unterschiedlichen Sektoren. Für das Jahr 2021 wird in der Volksrepublik eine Zunahme der Bruttoanlageinvestitionen im Bereich von +7,5% erwartet, für 2022 von 5,6%. Gefördert wird dieses Wachstum durch öffentliche Investitionen für die Entwicklung von Schlüsseltechnologien, industrieller Cluster und durch Steuererleichterungen. Der Index für neue Exportaufträge chinesischer Unternehmen nahm, nachdem dieser im Februar 2021 gesunken ist, im folgenden Monat wieder leicht zu. Die Importe Chinas nahmen im April gegenüber dem Vorjahresmonat um 22,7% zu. Die Exporte aus China wiesen im Juni ein Plus von 19,3% aus. Dieser Wert lag unter dem Wert im Vormonat Juni (32,2%). Nichtsdestotrotz haben sich mit der Ausbreitung der Coronavirus-Mutation (Delta-Variante), höheren Rohstoffpreisen und logistischen Engpässen sowie extremen Wettbewerbsbedingungen die Ausfuhren erhöht.

Das BIP ist in den USA im ersten Quartal 2021 gegenüber dem Vorjahresquartal um etwa 6,3% gewachsen. Im zweiten Quartal wurde mit dem Anstieg um 6,5% das Vorkrisenniveau erreicht. Kommt es zur erhofften Verbesserung der Lage in der zweiten Jahreshälfte, wird mit einem Jahresanstieg um 6,5% gerechnet. Dazu sollen unter anderem öffentliche Investitionen beitragen und Investitionen in Modernisierungen und Erweiterungen von Fertigungsprozessen der Unternehmen. Hinzu kommt das jüngste Konjunkturprogramm zur Anregung des Konsums. Die umfangreichen öffentlichen Investitionen sollen in die Bereiche Breitbandausbau, Digitalisierung, CO2-armer Transport, CO2-freie Energie, aktiver Umwelt- und Klimaschutz, Schul- und Hochschulbildung sowie Forschung einfließen. Für 2021 wird ein Anstieg der Bruttoanlageinvestitionen von 7,7% prognostiziert.

In Polen, das im Jahr 2020 mit einem Rückgang des BIP von 2,7% seit 1991 die erste Rezession erlebte, wird für 2021 ein Plus von 3,7% prognostiziert. Für 2022 wird sogar ein Wirtschaftswachstum von 5,1% erwartet. Bei den Bruttoanlageinvestitionen wird mit einem positiven Wachstum von 3,7% gerechnet. Die Investitionsausgaben liegen trotz des Zuwachses im ersten Quartal 2021 um 2,1% noch unter Vor-Pandemie-Niveau. Es wird jedoch mit einer Zunahme gerechnet, welche für den wirtschaftlichen Aufschwung sorgen soll. Unter anderem werden weiterhin öffentliche Investitionen, zu einem Großteil aus EU-Fördermitteln, einen Beitrag leisten. Hierzu könnten von der Regierung eingeführte Steuererleichterungen im Jahr 2021 die Investitionsaktivitäten der Unternehmen stimulieren. Dem gegenüber stehen Streitigkeiten um das Justizsystem, die sich negativ auf das Geschäftsklima auswirken könnten. Die Wirtschaft in Polen wird sich aufgrund der steigenden Nachfrage und Exporten erholen. Insbesondere die polnischen Ausfuhren sollen, für den nun weltweit fünftwichtigsten Handelspartner Deutschlands, steigen.

In Italien konnte die Wirtschaft zu Jahresbeginn 2021 noch nicht wieder zulegen. Unter anderem durch Investitionen und den Abbau von Bürokratie soll sich das im weiteren Jahresverlauf ändern. Im Jahr 2020 verzeichnete Italien einen Rückgang des BIP um 8,9%, für 2021 wird ein Plus von 4,2% prognostiziert, für 2022 von 4,4%. Die Regierung unterstützt Unternehmen bei der Modernisierung ihrer Anlagen und verspricht zudem, Genehmigungsverfahren für Umwelt- und Infrastrukturprojekte radikal zu vereinfachen und zu beschleunigen. Unsicherheit besteht aufgrund der politisch instabilen großen Koalition, die nach Ende der kritischsten Coronaphase zerbrechen könnte. Die Investitionen könnten sich 2021 zum Konjunkturmotor entwickeln. Prognosen sehen im Vergleich zum Vorjahr ein reales Plus bei den Bruttoanlageinvestitionen zwischen 10 und 12%. Diese Entwicklung wird durch die staatliche Förderung für Käufe von Industrie-4.0-Ausrüstung unterstützt.

1) Die Wachstumsraten des Bruttoinlandsproduktes sind ebenso wie andere Raten außerhalb der Schweißtechnik als reale Größe angegeben. Veränderungsraten in der Schweißtechnik sind nominal ausgewiesen.

2) Die Plätze 11 bis 20 in 2020 belegten Spanien, Russland, Vereinigtes Königreich, Mexiko, Republik Korea, Ungarn, Rumänien Slowakei, Türkei, Belgien.

3) Zu den MOE-Ländern gehören die Slowakei, Slowenien, Estland, Polen, Tschechien, Rumänien, Ungarn, Bulgarien, Litauen, Lettland und Kroatien.

4) Am 1. Januar 2019 ist das „Güterverzeichnis für Produktionsstatistiken, Ausgabe 2019“ (GP 2019) in Kraft getreten. Damit wurde die Ausgabe 2009 (GP 2009) ersetzt. Dadurch wurden in den Tabellen 1 und 2 unter „Löt- und Schweißmaschinen, -apparate und -geräte“ in Punkt 1.7 Anpassungen erforderlich.

5) Einzeln hervorgehoben sind in Bild-1 Staaten, die mindestens 3 % der deutschen Exporte aufgenommen haben.

6) Das sind China, die Schweiz, Österreich, Italien, die Tschechische Republik, Niederlande, Frankreich, die Vereinigten Staaten und Polen.

Die Autorin:

Dr. Anna Talmann, Leiterin Kommunikation und Transfer an der Fakultät für Wirtschaftswissenschaft der Ruhr-Universität Bochum

E-Mail: anna.talmann@ruhr-uni-bochum.de

Literatur und Quellen:

- BEA – Bureau of Economic Analysis: U.S. International Trade in Goods and Services, December 2020, abrufbar unter: https://www.bea.gov/news/2021/us-international-trade-goods-and-services-december-2020.

- Bundesministerium für Wirtschaft und Energie (BMWi) (2021): Weltwirtschaft (https://www.bmwi.de/Redaktion/DE/Schlaglichter-der-Wirtschaftspolitik/2021/03/kapitel-2-3-weltwirtschaft.html).

- Bundesministerium für Wirtschaft und Energie (BMWi) (2021): Aktuelle Projektion -Wirtschaftliche Entwicklung und Konjunktur (https://www.bmwi.de/Redaktion/DE/Dossier/konjunktur-und-wachstum.html).

- Blagov B./Grozea-Helmenstein D./Kirsch F./Weyerstraß K. (2021): Die wirtschaftliche Entwicklung im Ausland: Weltwirtschaft erholt sich mit regional unterschiedlicher Geschwindigkeit, RWI Konjunkturberichte, Jahrgang 71 (2020) Heft (https://www.rwi-essen.de/media/content/pages/publikationen/rwi-konjunkturberichte/rwi-kb_1-2021.pdf).

- Blagov B./Grozea-Helmenstein D./Kirsch F. / Weyerstraß K. (2020): Die wirtschaftliche Entwicklung im Ausland und im Inland zur Jahresmitte 2020, RWI Konjunkturberichte, Jahrgang 71 (2020) Heft 3 (http://www.rwi-essen.de/media/content/pages/publikationen/rwi-konjunkturberichte/rwi-kb_3-2020.pdf).

- Blagov B./Grozea-Helmenstein D./Kirsch F./Weyerstraß K. (2020): Die wirtschaftliche Entwicklung im Ausland und im Inland zur Jahreswende 2019/2020, RWI Konjunkturberichte, Jahrgang 71 (2020) Heft 1 (https://www.rwi-essen.de/media/content/ pages/publikationen/rwi-konjunkturberichte/rwi-kb_1-2020.pdf).

- Deutsche Bundesbank (2021): Wechselkursstatistik August 2021, Frankfurt am Main (https://www.bundesbank.de/resource/blob/804110/781eb8223a3b697a445c058c00eacf84/mL/0-wechselkursstatistik-data.pdf)

- Destatis, Statistisches Bundesamt (2021a): Bruttoinlandsprodukt: Ausführliche Ergebnisse zur Wirtschaftsleistung im 1. Quartal 2021 (https://www.destatis.de/DE/Presse/Pressemitteilungen/2021/05/PD21_244_81.html).

- Destatis – Statistisches Bundesamt (2021b): Umsatzindex im Verarbeitenden Gewerbe insgesamt (https://www.destatis.de/DE/Themen/Wirtschaft/Konjunkturindikatoren/Umsatz/kums311.html;jsessionid=E862AAD67E851B1F199B8DF6FE5FBE2B.live712).

- Destatis – Statistisches Bundesamt (2021c): Umsatzindex im Investitionsgüterproduzenten insgesamt (https://www.destatis.de/DE/Themen/Wirtschaft/Konjunkturindikatoren/Umsatz/kums331.html).

- Destatis – Statistisches Bundesamt (2021d): Umsatzindex im Investitionsgüterproduzenten insgesamt, Verarbeitendes Gewerbe im Juni 2021: Auftragseingang +4,1 % zum Vormonat, Pressemitteilung Nr. 368 vom 5. August 2021 (https://www.destatis.de/DE/Presse/Pressemitteilungen/2021/08/PD21_368_421.html).

- DIW (2021): Deutsche Wirtschaft mit spätem Frühlingserwachen – Industrie in der Klemme. (https://www.diw.de/de/diw_01.c.819915.de/deutsche_wirtschaft_mit_spaetem_fruehlingserwachen_____industrie_in_der_klemme.html).

- FRED – Federal Reserve Bank (2021): Gross Fixed Capital Formation in United States, (https://fred.stlouisfed.org/series/USAGFCFQDSNAQ)

- Hecht, D./Kersting, M./Werbeck, N. (2018): Schweißen und Schneiden 2017 – Hohes Wachstum in Produktion und Außenhandel, in: Schweissen und Schneiden, Jg. 70, H. 9, S. 614/27.

- Hecht, D./Kersting, M./Werbeck, N. (2019): Schweißen und Schneiden 2018 – Starkes Wachstum in der Produktion und bei Importen, Exporte wachsen schwächer, in: Schweissen und Schneiden, Jg. 71, H. 9, S. 574/87.

- Ifw – Institut für Weltwirtschaft (2021): Weltwirtschaftsklima und weltwirtschaftliche Aktivität, abrufbar unter: https://www.ifw-kiel.de/de/institut/forschungszentren/konjunktur-und-wachstum/konjunkturanalyse/weltwirtschaftsklima-und-weltwirtschaftliche-aktivitaet/

- International Federation of Robotics (IFR), World Robotics 2020 – Industrial Robots, IFR Statistical Department, VDMA Services GmbH, Frankfurt am Main, Germany, 2020.

- GTAI-Germany Trade and Invest (2021): Auf gutem Weg, aber noch nicht über den Berg (https://www.gtai.de/gtai-de/trade/wirtschaftsumfeld/wirtschaftsausblick/polen/auf-gutem-weg-aber-noch-nicht-ueber-den-berg-247014).

- GTAI-Germany Trade and Invest (2021): Außenwirtschaft im Wandel-22 Herausforderungen für Deutschland, IMPULSE (https://www.gtai.de/resource/blob/638412/a0d90631df6d991933a8da798f37854b/Impulse%20-%20Au%C3%83%C2%9Fenwirtschaft%20im%20Wandel%202021.pdf).

- GTAI-Germany Trade and Invest (2021f): Bessere Aussichten für das 2. Halbjahr: https://www.gtai.de/gtai-de/trade/wirtschaftsumfeld/wirtschaftsausblick/italien/bessere-aussichten-fuer-das-2-halbjahr-244482).

- GTAI-Germany Trade and Invest (2021): Konjunkturhoch in den USA hilft deutscher Exportwirtschaft (https://www.gtai.de/gtai-de/trade/wirtschaftsumfeld/wirtschaftsausblick/usa/konjunkturhoch-in-den-usa-hilft-deutscher-exportwirtschaft-240670).

- GTAI-Germany Trade and Invest (2021): Konjunktur und wichtigste Branchen (https://www.gtai.de/gtai-de/trade/specials/special/polen/konjunktur-und-wichtigste-branchen-235972).

- GTAI-Germany Trade and Invest (2021): Mittelosteuropas größter Markt bleibt attraktiv für deutsche Firmen: (https://www.gtai.de/gtai-de/trade/wirtschaftsumfeld/swot-analyse/polen/mittelosteuropas-groesster-markt-bleibt-attraktiv-fuer-deutsche-firmen-247010).

- Michelsen C./Berenberg-Gossler P./Clemens M./Hanisch M./Junker S./Kholodilin K.A./Pagenhardt J. (2021): Deutsche Wirtschaft zwischen Lockdown und Normalität: Grundlinien der Wirtschaftsentwicklung im Frühjahr 2021, DIW Wochenbericht 11 / 2021, S. 190-208

(https://www.diw.de/de/....). - Michelsen C./Clemens M./Hanisch M./Junker S./Pagenhardt L. (2021): Deutsche Wirtschaft: Konjunkturmotor springt an, aber Unwucht im Getriebe, DIW Wochenbericht Nr. 23+24/2021 (https://www.diw.de/documents/publikationen/73/diw_01.c.819898.de/21-23-3.pdf).

- NBS- National Bureau of Statistics of China (2021): Purchasing Managers Index for March 2021 (http://www.stats.gov.cn/english/PressRelease/202104/t20210401_1815884.html).

- ONB- Österreichische Nationalbank (2021): GESAMTWIRTSCHAFTLICHE PROGNOSE der OeNB für Österreich 2021 bis 2023, Impffortschritte unterstützen wirtschaftliche Erholung (https://www.oenb.at/Presse/Pressearchiv/2021/20210611.html).

- Projektgruppe Gemeinschaftsdiagnose (2021): Pandemie verzögert Aufschwung – Demografie bremst Wachstum, Fühjahr 2021, Heft 1-2021 (https://www.rwi-essen.de/media/content/pages/publikationen/gemeinschaftsdiagnose/gd_f2021.pdf).

- Schmidt T./Barabas G./Benner N./Isaak N./Jessen R./Kirsch F./Schacht R./Weyerstraß K. (2021): Die wirtschaftliche Entwicklung im Inland: Dienstleistungen erholen sich von der Pandemie – Lieferengpässe belasten die Industrie, RWI Konjunkturberichte 72 (2) (https://www.rwi-essen.de/media/content/pages/publikationen/rwi-konjunkturberichte/rwi-kb_2-2021.pdf).

- Trading Economics (2021): China Fixed Asset Investment (https://tradingeconomics.com/china/fixed-asset-investment).

- Trading Economics (2021): Exports (https://tradingeconomics.com/china/exports).

- Wollmershäuser T./Brandt P./Grimme C./Lay M./Lehmann R./Link S./Menkhoff M./Möhrle S./Rathje A./Sandqvist P./Šauer R./Stöckli M./ Wohlrabe K. (2021): ifo Konjunkturprognose Sommer 2021, Deutsche Wirtschaft im Spannungsfeld zwischen Öffnungen und Lieferengpässen, Sonderausgabe Juni (https://www.ifo.de/DocDL/sd-2021-sonderausgabe-juni-wollmershaeuser-etal-ifo-konjunkturprognose.pdf).

Schlagworte

ExportExporteFügetechnikImportImporteInternationalesProduktionStatistikTrenntechnikVolkswirtschaftWirtschaft