Schweißen und Schneiden 2021 – Weltwirtschaft auf Erholungskurs, Importe und Exporte insgesamt gestiegen

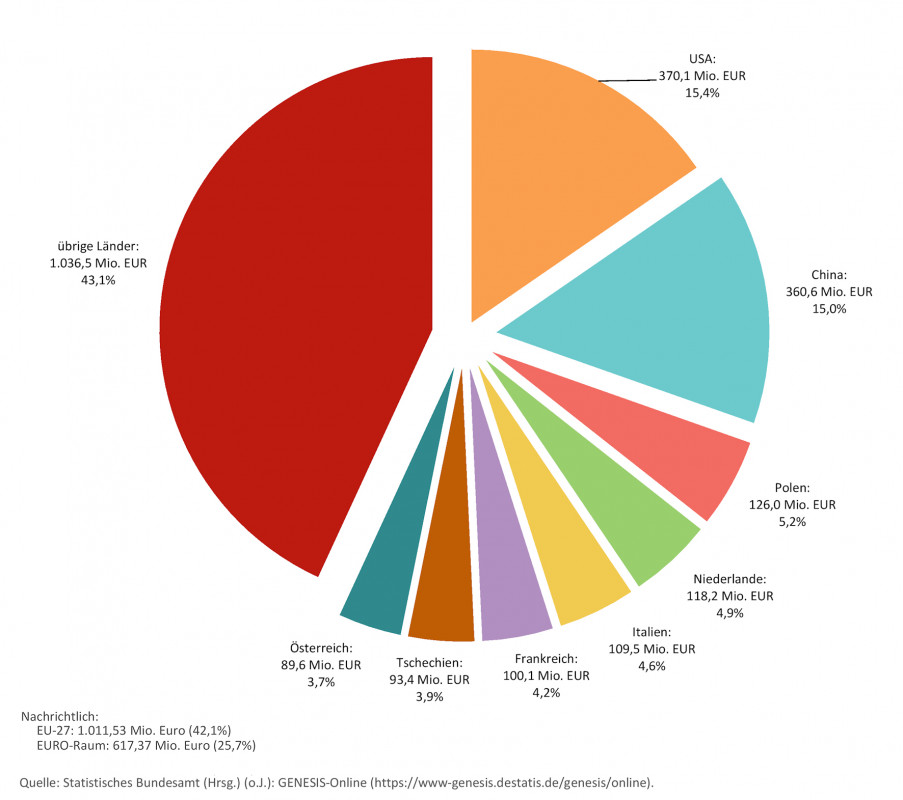

Der Produktionswert deutscher Schweißtechnik ist im Jahr 2021 um 14,4% gestiegen. Das Bruttoinlandsprodukt der Weltwirtschaft hat sich von dem pandemiebedingten Einbruch erholt und ist im Jahr 2021 um 5,8% gewachsen. Wie in den Vorjahren sind große Unterschiede zwischen den fortgeschrittenen Volkswirtschaften (4,9%) und den Schwellenländern (+7,2%) zu verzeichnen. In der Europäischen Union (EU-27) wuchs die Wirtschaft um 5,3%, in Deutschland um 3,8%. Größte ausländische Abnehmer waren erneut die USA und China. Etwas mehr als 42% der deutschen Exporte verblieben in der EU-27 (1,8% im Vereinigten Königreich), knapp 26% im Euro-Raum.

Die Weltwirtschaft hat sich 2021 von der Corona-Krise erholt, ihre Auswirkungen prägen jedoch weiterhin die wirtschaftliche Entwicklung. In den fortgeschrittenen Volkswirtschaften hat der private Konsum im Zuge sinkender Neuinfektionen und rascher Impffortschritte ab dem Frühjahr 2021 deutlich angezogen. Allerdings führten seit Beginn des Jahres 2021 zunehmende Liefer- und Kapazitätsengpässe zu Störungen in den globalen Wertschöpfungsketten und bremsten in vielen Ländern die Industrieproduktion. Aufgrund des Anstiegs der weltweiten Nachfrage und der angebotsseitigen Lieferengpässe sind die Erzeuger- und Verbraucherpreise stark angestiegen. Die Stimmung in den Unternehmen ist jedoch weiterhin zuversichtlich und die Weltwirtschaft befindet sich weiter auf Wachstumskurs. Der Konjunkturverlauf war aber in den einzelnen Ländern und Regionen sehr unterschiedlich und wurde wesentlich durch den Zeitpunkt und die Stärke von Corona-Wellen sowie die zu ihrer Eindämmung jeweils ergriffenen Maßnahmen geprägt.

Nahezu ungebremst, mit Quartalszuwächsen von jeweils reichlich 1,5%, expandierte die gesamtwirtschaftliche Produktion im ersten Halbjahr 2022 lediglich in den USA, wo die Regierung auf hohe Infektionszahlen zu Jahresbeginn nicht mit einer Verschärfung der Schutzmaßnahmen reagierte und erhebliche fiskalische Impulse die Nachfrage stützten. In den meisten anderen fortgeschrittenen Volkswirtschaften bremste die Pandemie die Konjunktur vor allem in den ersten Monaten des laufenden Jahres. Dies gilt besonders für Europa. Hier hatten starke Infektionswellen zu besonders einschneidenden neuerlichen Beschränkungen von sozialen Kontakten geführt. Mit der Lockerung dieser Maßnahmen und angesichts rascher Impffortschritte belebte sich die Produktion insbesondere im Dienstleistungssektor im Frühjahr 2022 zügig, und das Niveau vom Herbst 2021 wurde wieder deutlich übertroffen. Demgegenüber verschlechterte sich die pandemische Situation in vielen Schwellenländern im Verlauf des Jahres, sodass die wirtschaftliche Aktivität im zweiten Quartal stärker belastet wurde als zu Jahresbeginn.

Auch in asiatischen Schwellenländern und in Lateinamerika bremsten gestiegene Infektionszahlen die wirtschaftliche Aktivität spürbar. In China nahm das Bruttoinlandsprodukt im Quartalsvergleich zwar stärker zu als zu Beginn des Jahres, der Zuwachs blieb aber verglichen mit den vor der Pandemie im Trend verzeichneten Raten mäßig. In den Sommermonaten sind die Infektionszahlen vielfach erneut gestiegen. Dies hat zum Beispiel in China dazu geführt, dass sich die Stimmung bei den Konsumenten deutlich eingetrübt hat. Hier dürfte sich der Produktionsanstieg im dritten Quartal wieder verlangsamt haben, auch weil bereits bei kleinen Ausbrüchen mit heftigen Maßnahmen reagiert wird. So wurden Produktionsstätten und auch wichtige Hafenanlagen aufgrund weniger Corona-Fälle in der Belegschaft geschlossen. Auch in den USA hat sich die Stimmung bei den Verbrauchern mit steigenden Fallzahlen spürbar verschlechtert, und der private Konsum expandierte nach den bereits vorliegenden Daten im Sommer stark verlangsamt. Hingegen hat der neuerliche Anstieg der Infektionen in Europa die wirtschaftliche Aktivität nur wenig beeinträchtigt. Mobilitätsdaten zeigten, anders als in früheren Infektionswellen, kein nennenswert verändertes Verbraucherverhalten auf.

Das Bruttoinlandsprodukt in den fortgeschrittenen Volkswirtschaften wuchs gegenüber 2020 über das Jahr 2021 betrachtet um 4,9%1) . In den 27 Mitgliedsländern der Europäischen Union (ohne Vereinigtes Königreich) nahm die Wirtschaftsleistung um 5,4% zu, im Vereinigten Königreich um 7,4%. Die Schwellenländer entwickelten sich wie in den Vorjahren stärker als die fortgeschrittenen Länder. Hier wuchs die Wirtschaft insgesamt um 7,2%. Insgesamt wuchs die Weltwirtschaft nach Schätzung des Sachverständigenrates im Jahr 2021 kräftig um knapp 10,8%.

Die stärksten außenwirtschaftlichen Verflechtungen Deutschlands im Bereich der Schweißtechnik (gemessen an der Summe aus Export- und Importwerten) hatten 2021 mit China, den USA, der Schweiz, Italien, Polen, der Tschechischen Republik, den Niederlanden, Österreich, Frankreich und Spanien bestanden. Dabei hatten abgesehen von der Schweiz die deutschen Ausfuhren mehr oder weniger deutlich die Einfuhren dominiert. Die drei Hauptabnehmerstaaten deutscher Schweißtechnik waren 2021 in absteigender Reihenfolge die USA, China und Polen mit einem Anteil von zusammen 35,6%. Der Exportanteil in die USA und nach China betrug 30,4%. Diese drei Länder waren auch in 2020 schon die drei Hauptabnehmer gewesen (Anteil: 32,6%). Bis auf Spanien (2020: Platz 12), das Platz 10 von Japan übernommen hat, gehörten alle weiteren Länder in 2020 schon zu den größten Abnehmern deutscher Schweißtechnik. Vergleicht man die prozentualen Anteile der genannten Länder, fällt auf, dass diese in 2021 nahezu identisch geblieben sind. Angesichts der sich stark veränderten Weltwirtschaftslage der letzten zwei Jahre (starker Rückgang in 2020, nahezu Erholung in 2021) ist dieser Umstand erstaunlich. Insbesondere, da sich die einzelnen Länder zu unterschiedlichen Zeitpunkten und mit unterschiedlichen Geschwindigkeiten wieder auf Wachstumskurs begeben haben.

2020 war China die einzige große Volkswirtschaft mit einem positiven Wirtschaftswachstum (2,2%) und auch 2021 gehörte das Land mit einem Plus von 7,9% zu den Profiteuren des Welthandels. Trotz politischer Spannungen und Herausforderungen für Unternehmen ist die Volksrepublik zum sechsten Mal in Folge Deutschlands größter Partner im Warenhandel. Die Konjunktur in den USA brachte ein Wachstum von +5,5% mit sich (2020: -3,4%). Ursächlich war hier u.a. das umfangreiche Infrastrukturpaket (Infrastructure Investment and Jobs Act, IIJA) in Höhe von 1,2 Billionen US-Dollar (US$) der US-Regierung durch das die Nachfrage nach Gütern einen äußerst kräftigen Wachstumsimpuls erhielt. In der Europäischen Union (ohne Vereinigtes Königreich), in die 2021 42,1% aller Exporte der deutschen Schweißtechnik geflossen waren, wuchs das Bruttoinlandsprodukt im Vergleich zu 2020 um 5,4%. Trotz positiver Wachstumsraten in allen Mitgliedsländern konnten neun Länder der EU-27 die zum Teil starken Rückgänge aus 2020 nicht aufholen. Besonders hohe Zuwächse des Bruttoinlandsprodukts waren in Irland (+13,5%), Kroatien (+10,4%), Malta (+9,4%), Estland und Griechenland (je +8,3%) und Slowenien (+8,1%) zu verzeichnen. Mit ebenfalls +5,4% wuchsen die mittel- und osteuropäischen Länder (MOE-Länder) als Block in der EU, im Gegensatz zu den Prä-Pandemie Jahren, nicht mehr überdurchschnittlich2).

Das höchste Wirtschaftswachstum bei den bedeutendsten EU-Abnehmerländern für deutsche Schweißtechnik im Jahr 20213) wiesen Frankreich (+6,8%), Italien (+6,6%) und Polen (+5,9%) auf. Die Niederlande mit +4,9%, Österreich mit +4,8% und Tschechien mit +3,26% leg-ten im EU-Vergleich unterdurchschnittlich zu.

Der Euroraum hatte 2021 25,7% der deutschen Exporte von Schweißtechnik aufgenommen. Die Wirtschaftsleistung entwickelte sich 2021 mit +5,4% genauso wie in der EU insgesamt. Seit 2013 war die gesamtwirtschaftliche Produktion im Euroraum bis zum Beginn der Pandemie stetig ausgeweitet worden. Auf das Jahr 2021 bezogen nahmen die Bruttoanlageinvestitionen um +4,3% zu. Im ersten Jahresquartal 2022 betrug der Zuwachs bereits +2,7%. Die Projektionen gehen weiterhin davon aus, dass die Wirtschaft ab dem zweiten Quartal 2022 an Fahrt gewinnen wird, da einige widrige Umstände abklingen werden. Allerdings wird dieser Aufschwung durch die negativen Auswirkungen des Ukraine-Konflikts abgeschwächt.

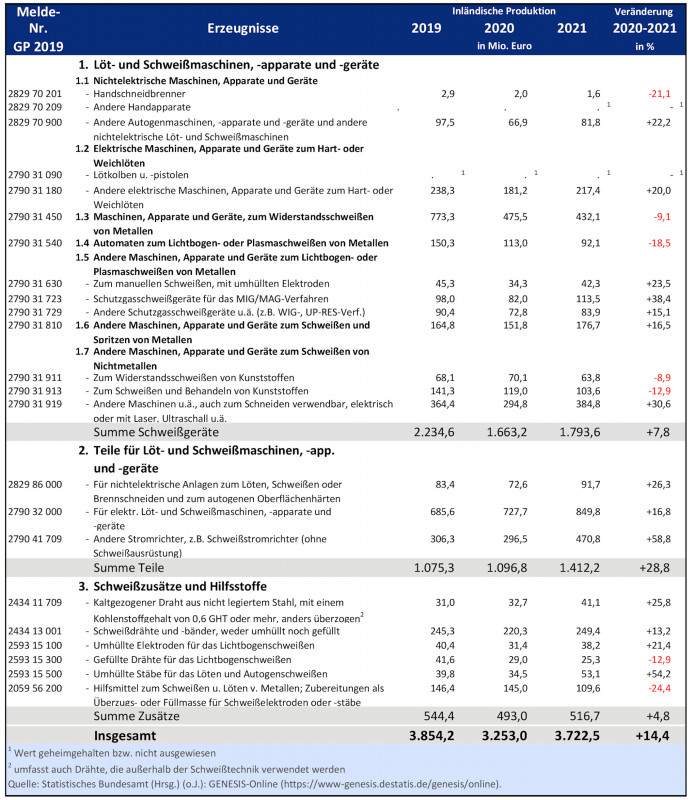

Produktionswert der Schweißtechnik insgesamt gestiegen

Nach einem deutlichen Einbruch in 2020 konnte der Produktionswert der deutschen Schweißtechnik in 2021 wieder kräftig zulegen und erreicht fast Prä-Pandemieniveau. Er nahm im Vergleich zu 2020 um +14,4% auf 3,72 Mrd. Euro zu (Tabelle 1). Insgesamt weisen die drei Oberkategorien eine disperse, aber positive Entwicklung auf. Den größten Zuwachs verzeichneten die Teile für Löt- und Schweißmaschinen, -apparate und -geräte mit +28,8% auf 1,41 Mrd. Euro. Die Produktionswerte der Löt- und Schweißmaschinen, -apparate und -geräte stiegen um +7,8% auf 1,79 Mrd. Euro, die der Schweißzusätze und Hilfsstoffe um +4,8% auf 0,51 Mrd. Euro. Letztere konnten das Niveau aus 2019 noch nicht wieder erreichen.

Von den zwölf mit Daten hinterlegten Güterarten des Bereichs Löt- und Schweißmaschinen, -apparate und -geräte verzeichneten sieben einen steigenden Produktionswert. Den prozentual höchsten Anstieg wiesen mit +38,4% auf 113,5 Mio. Euro „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Schutzgasschweißgeräte für das MIG/MAG-Verfahren“ auf. Den absolut stärksten Anstieg mit 90,1 Mio. Euro (+30,6%) gibt es bei „Andere Maschinen, Apparate und Geräte zum Schweißen von Nicht-metallen: Andere Maschinen u.ä., auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall u.ä“.

Drei Güterarten konnten ihre Produktion auch im Vergleich zu 2019 insgesamt steigern:

- „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Schutzgasschweißgeräte für das MIG/MAG-Verfahren“ (98,0 Mio. Euro; 82,0 Mio. Euro; 113,5 Mio. Euro)

- „Andere Maschinen, Apparate und Geräte zum Schweißen und Spritzen von Metallen“ (164,8 Mio. Euro; 151,8 Mio. Euro; 176,7 Mio. Euro)

- „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Andere Maschinen u.ä., auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall u.ä.“ (364,4 Mio. Euro; 294,8 Mio. Euro; 384,8 Mio. Euro)

Rückgänge wurden in 2021 bei fünf Güteraten verzeichnet. Diese reichen von -8,9% bzw. -6,2 Mio. Euro bei „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Widerstandsschweißen von Kunststoffen“ bis -21,1% bzw. -0,4 Mio. Euro bei „Nichtelektrische Maschinen, Apparate und Geräte: Handschneidbrenner“. Letztere (2,9 Mio. Euro; 2,0 Mio. Euro; 1,6 Mio. Euro) sowie „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Schweißen und Behandeln von Kunststoffen“ (141,3 Mio. Euro; 119,0 Mio. Euro; 103,6 Mio. Euro) sind die einzigen beiden Güterarten, die seit 2019 durchgehend rückläufig sind.

Im Bereich der Teile für Löt- und Schweißmaschinen, -apparate und -geräte konnten alle drei Güterarten eine Steigerung der Produktionswerte verzeichnen. Diese reichen von +16,8% bzw. 122,1 Mio. Euro (685,6 Mio. Euro; 727,7 Mio. Euro; 849,8 Mio. Euro) bei „Für elektr. Löt- und Schweißmaschinen, -apparate und -geräte“ bis zu +58,8% bzw. +174,3 Mio. Euro (306,3 Mio. Euro; 296,5 Mio. Euro; 470,8 Mio. Euro) bei „Andere Stromrichter, z.B. Schweißstromrichter (ohne Schweißausrüstung)“.

Von den sechs Güterarten der Schweißzusätze und Hilfsstoffe verzeichneten vier in 2021 gegenüber dem Vorjahr einen gestiegenen Produktionswert. Die stärkste absolute (und gleichzeitig geringste prozentuale) Zunahme trat bei „Schweißdrähte und -bänder, weder umhüllt noch gefüllt“ mit +29,0 Mio. Euro (+13,2%) auf 249,4 Mio. Euro auf. Relativ zugenommen hat der Produktionswert am stärksten bei „Umhüllte Stäbe für das Löten und Autogenschweißen“ mit +54,2% (+18,7 Mio. Euro) auf 53,1 Mio. Euro. Die geringste absolute Zunahme wies mit +6,7 Mio. Euro (+21,4%) „Umhüllte Elektroden für das Lichtbogenschweißen“ auf.

Bei zwei Güterarten trat seit 2019 ein andauernder Rückgang auf:

- „Gefüllte Drähte für das Lichtbogenschweißen“ -12,9% (41,6 Mio. Euro; 29,0 Mio. Euro; 25,3 Mio. Euro)

- „Hilfsmittel zum Schweißen u. Löten v. Metallen; Zubereitungen als Überzugs- oder Füllmasse für Schweißelektroden oder -stäbe“ -24,4% (146,4 Mio. Euro; 145,0 Mio. Euro; 109,6) Mio. Euro)

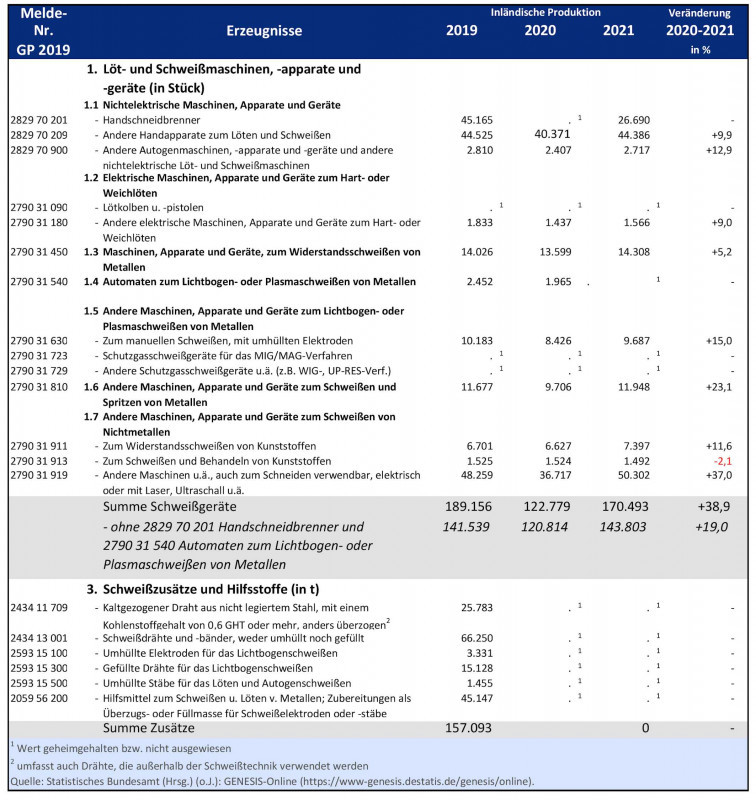

Bei den produzierten Stückzahlen der Löt- und Schweißmaschinen, -apparate und -geräte waren – wie bereits in den vergangenen Jahren – mehrere Werte nicht ausgewiesen oder geheim gehalten (Tabelle 2). Für 2019 und 2021 lag die Stückzahl der Handschneidbrenner vor. Sie fehlt allerdings für 2020. Für die Automaten zum Lichtbogen- oder Plasmaschweißen von Metallen fehlen die Werte für 2021. Ein Vorjahresvergleich ist hier nur ohne diese beiden Güterarten möglich. Ohne Brenner und Automaten belief sich die Stückzahl bei den Maschinen, Apparaten und Geräten auf 143.803. Das sind 19,0% mehr als 2020. Bei den Schweißzusätzen und Hilfsstoffen waren erneut alle Werte nicht ausgewiesen oder geheim gehalten.

Bei neun der 2021 erfassten zehn Güterarten im Bereich Löt- und Schweißmaschinen, -apparate und -geräte sind die Stückzahlen im Vergleich zu 2020 gestiegen. Den im Jahresvergleich relativ höchsten Zuwachs wies mit +37,0% auf 50.302 Stück die Güterart „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Andere Maschinen u.ä., auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall u.ä.“ auf, den niedrigsten Zuwachs mit +5,2% auf 14.308 erreichte die Güterart „Maschinen, Apparate und Geräte, zum Widerstandsschweißen von Metallen“. Lediglich die „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Schweißen und Behandeln von Kunststoffen“ verzeichneten einen Rückgang von -2,1% auf 1.492. Die Stückzahlen dieser Güterart sind seit 2019 rückläufig.

Vier Güterarten konnten ihre Produktion auch im Vergleich zu 2019 insgesamt steigern:

- „Maschinen, Apparate und Geräte, zum Widerstandsschweißen von Metallen“ (14.026 Stück; 13.599 Stück; 14.308 Stück)

- „Andere Maschinen, Apparate und Geräte zum Schweißen und Spritzen von Metallen“ (11.677 Stück; 9.706 Stück; 11.948 Stück)

- „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Widerstandsschweißen von Kunststoffen“ (6.701 Stück; 6.627 Stück; 7.397 Stück) und

- „Andere Maschinen u.ä., auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall u.ä.“ (48.259 Stück; 36.717 Stück; 50.302 Stück).

Die Gesamtschau der Veränderungen von Produktionswerten und Gerätestückzahlen oder produzierten Tonnen erlaubt grobe Aussagen über Preisentwicklungen. Auf sinkende (steigende) Preise kann vorsichtig geschlossen werden, wenn

- die Stückzahlen oder das Gesamtgewicht in einem Jahr deutlich stärker (schwächer) zunahmen als der Produktionswert,

- die Produktionswerte sichtbar stärker (schwächer) schrumpften als die Stückzahlen oder das Gesamtgewicht,

- die Produktionswerte zurückgingen (zulegten), während die Stückzahlen oder das Gesamtgewicht zunahmen (abnahmen).

Werden die Produktionswerte durch die Mengen bzw. Tonnen dividiert, ergibt sich ein „Durchschnittspreis“ als Wert je Einheit für die einzelnen Güterarten. Bei den Maschinen, Apparaten und Geräten ist der „Durchschnittspreis“ bei drei der acht vergleichbaren Güterarten gestiegen. Der höchste Zuwachs erfolgte bei „Elektrische Maschinen, Apparate und Geräte zum Hart- oder Weichlöten: Andere elektrische Maschinen, Apparate und Geräte zum Hart- oder Weichlöten“ mit +10,1% gefolgt von den Güterarten „Nichtelektrische Maschinen, Apparate und Geräte: Andere Autogenmaschinen, -apparate und -geräte und andere nichtelektrische Löt- und Schweißmaschinen“ (+8,2%) und „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Zum manuellen Schweißen, mit umhüllten Elektroden“ (+7,5%). Der stärkste Rückgang zeigte sich mit -18,4% bei der Güterart „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Widerstandsschweißen von Kunststoffen“. Der niedrigste Rückgang war mit -4,7% zu verzeichnen bei „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Andere Maschinen u.ä., auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall u.ä.“.

Für die Schweißzusätze und Hilfsstoffe wurden für 2020 alle Werte nicht ausgewiesen oder geheim gehalten, sodass ein Preisvergleich nicht möglich ist.

Nur leichte Erholung bei Robotern

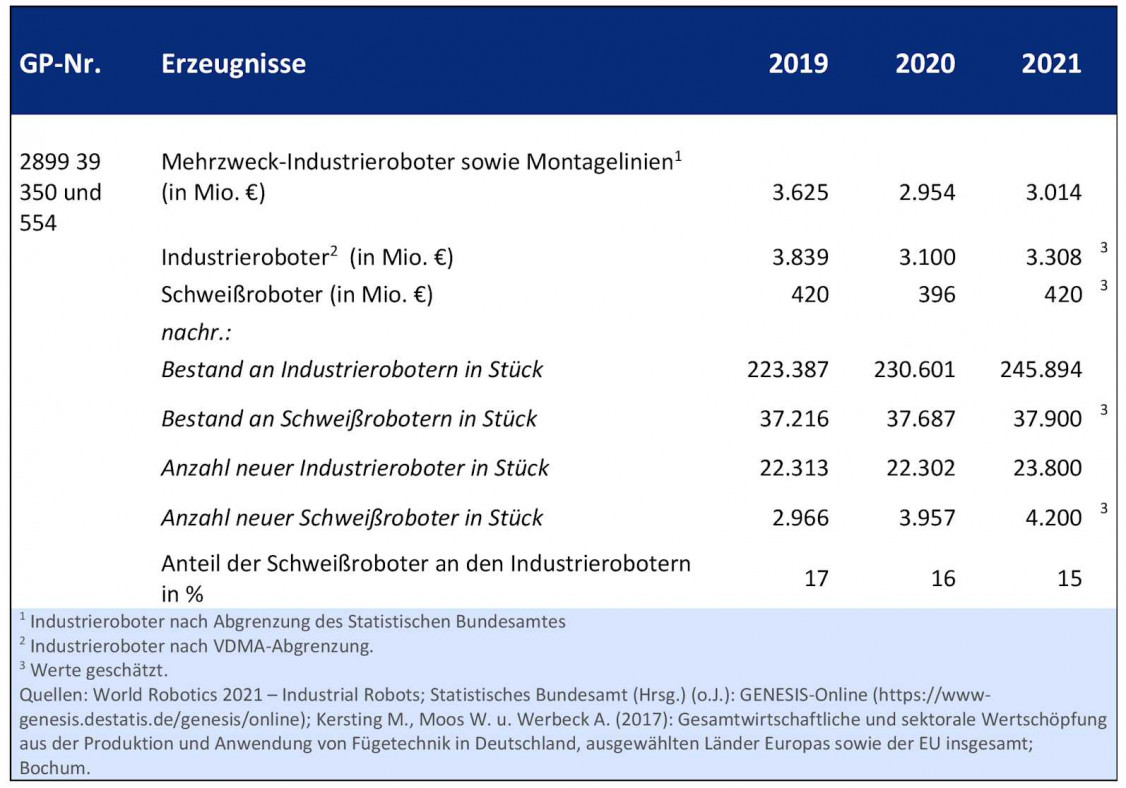

Nach einem starken Rückgang des Produktionswerts von Mehrzweck-Industrierobotern sowie Montagelinien in 2020 (-18,5% auf 2,95 Mrd. Euro) konnte 2021 ein Wachstum von +2,0% auf 3,01 Mrd. Euro verzeichnet werden (Tabelle 3). Bei den Industrierobotern nahm der (geschätzte) Produktionswert um 6,7% auf 3,31 Mrd. Euro zu. Für die Schweißroboter wurde 2021 ein Produktionswert von 420 Mio. Euro geschätzt. Ihr (geschätzter) Bestand stieg leicht an auf 37.900 Stück (Vorjahr: 37.687). 15% aller Industrieroboter waren in 2021 Schweißroboter. Insgesamt zeigen die Werte, dass die Erholung von der globalen Wirtschaftskrise noch nicht erfolgt ist. Wie sich die Folgen des Krieges auf das Gesamtergebnis der kommenden Jahre auswirken werden, bleibt abzuwarten.

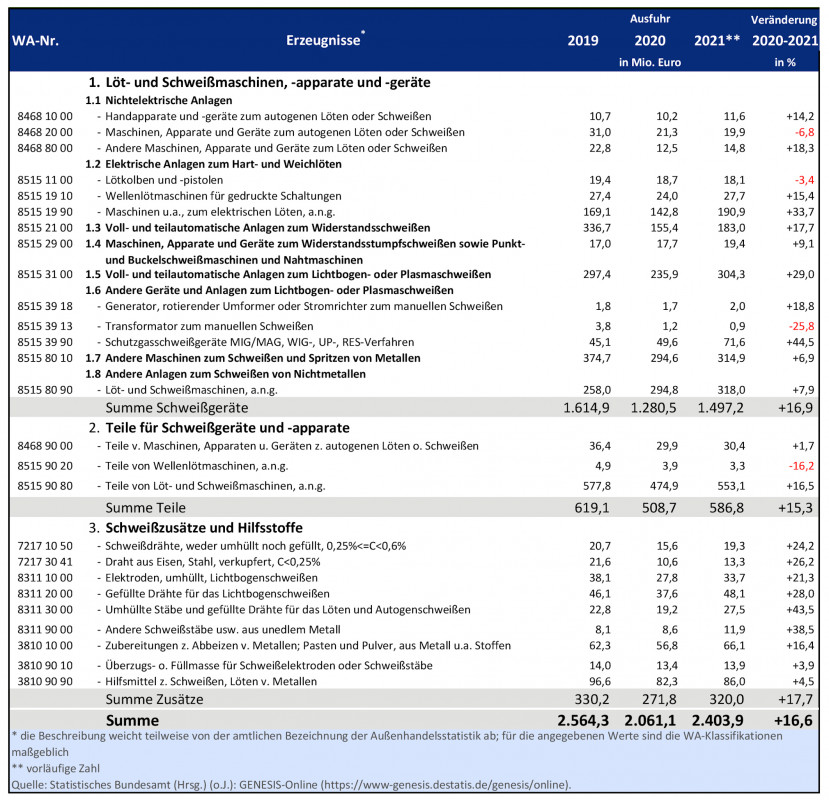

Starke Zunahme bei Exporten

Die Ausfuhren schweiß- und schneidtechnischer Güter nahmen 2021 um 16,6% zu und erreichten einen Wert von 2,4 Mrd. Euro (Tabelle 4). Die stärkste Zunahme verzeichneten die Schweißzusätze und Hilfsstoffe (+17,7% auf 320,0 Mio. Euro), gefolgt von den Löt- und Schweißmaschinen, -apparaten und -geräten. Hier stieg der Exportwert um 16,9% auf knapp 1,5 Mrd. Euro. Die geringste Zunahme erfolgte mit 15,3% bei den Teilen für Schweißgeräte und -apparate. Der Ausfuhrwert stieg auf 586,8 Mio. Euro.

In keiner Kategorie konnten die Ausfuhren ein höheres Niveau als in 2019 erreichen:

- „Löt- und Schweißmaschinen, -apparate und -geräte“ (1.614,9 Mio. Euro; 1.280,5 Mio. Euro; 1.497,2 Mio. Euro)

- „Teile für Schweißgeräte und -apparate“ (619,1 Mio. Euro; 508,7 Mio. Euro; 586,8 Mio. Euro)

- „Schweißzusätze und Hilfsstoffe“ (330,2 Mio. Euro; 271,8 Mio. Euro; 320,0 Mio. Euro)

Von den vierzehn erfassten Güterarten der Löt- und Schweißmaschinen, -apparaten und -geräten konnten elf in 2021 Exportzuwächse verzeichnen. Sie reichen von +6,9% bzw. 20,3 Mio. Euro („Andere Maschinen zum Schweißen und Spritzen von Metallen“) bis hin zu +44,5% bzw. 22,1 Mio. Euro („Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen; Schutzgasschweißgeräte MIG/MAG, WIG-, UP-, RES-Verfahren“).

Bei drei Güterarten waren durchgehend seit 2019 Zuwächse erzielt worden:

- „Maschinen, Apparate und Geräte zum Widerstandsstumpfschweißen sowie Punkt- und Buckelschweißmaschinen und Nahtmaschinen; “ in 2021 +9,1% (17,0 Mio. Euro; 17,7 Mio. Euro; 19,4 Mio. Euro)

- „Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Schutzgasschweißgeräte MIG/MAG, WIG-, UP-, RES-Verfahren“ in 2021 +44,5% (45,1 Mio. Euro; 49,6 Mio. Euro; 71,6 Mio. Euro)

- „Andere Anlagen zum Schweißen von Nichtmetallen; Löt- und Schweißmaschinen, a.n.g.“ in 2021 +7,9% (258,0 Mio. Euro; 294,8 Mio. Euro; 318,0 Mio. Euro)

Die drei Güterarten der Löt- und Schweißmaschinen, -apparate und -geräte mit rückläufigen Ausfuhren in 2021 verzeichnen schon seit 2019 eine Regression:

- „Nichtelektrische Anlagen; Maschinen, Apparate und Geräte zum autogenen Löten oder Schweißen “ -6,8% (31,0 Mio. Euro; 21,3 Mio. Euro; 19,9 Mio. Euro)

- „Elektrische Anlagen zum Hart- und Weichlöten; Lötkolben und -pistolen“ -3,4% (19,4 Mio. Euro; 18,7 Mio. Euro; 18,1 Mio. Euro)

- „Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Transformator zum manuellen Schweißen“ -25,8% (3,8 Mio. Euro; 1,2 Mio. Euro; 0,9 Mio. Euro)

Auch unter den fünf größten „Umsatzbringern“ der Maschinen, Apparate und Geräte aus den Vorjahren 2019 und 2020 (Anteil an den Ausfuhren fast 90%) war die Entwicklung in 2021 durchweg positiv. In 2020 hatten lediglich die „Andere Anlagen zum Schweißen von Nichtmetallen: Löt- und Schweißmaschinen (s.o.)“ ein positives Wachstum verzeichnet.

Von den vier weiteren Güterarten haben sich zwei in 2021 von ihrem Rückgang erholt und sind auf einem höheren Niveau als in 2019:

- „Elektrische Anlagen zum Hart- und Weichlöten: Maschinen u.a., zum elektrischen Löten, a.n.g.“: +33,7% auf 190,9 Mio. Euro (2019: 169,1 Mio. Euro, 2020: 142,8 Mio. Euro)

- „Voll- und teilautomatische Anlagen zum Lichtbogen- oder Plasmaschweißen“: +29,0% auf 304,3 Mio. Euro (2019: 297,4 Mio. Euro, 2020: 235,9 Mio. Euro)

Die letzten zwei Güterarten sind trotz der positiven Entwicklung noch auf einem niedrigeren Niveau als in 2019: - „Voll- und teilautomatische Anlagen zum Widerstandsschweißen“: +17,7% auf 183,0 Mio. Euro (2019: 336,7 Mio. Euro, 2020: 155,4 Mio. Euro)

- „Andere Maschinen zum Schweißen und Spritzen von Metallen“: +6,9% auf 314,9 Mio. Euro (2019: 374,7 Mio. Euro, 2020: 314,9 Mio. Euro)

Bei den Ausfuhrwerten der Teile für Schweißgeräte und -apparate verzeichnen zwei Güterarten zwar ein positives Wachstum, können aber die Verluste im Vergleich zu 2019 nicht aufholen:

- „Teile v. Maschinen, Apparaten u. Geräten z. autogenen Löten o. Schweißen“ +1,7% auf 30,4 (2019: 36,4 Mio. Euro, 2020: 29,9 Mio. Euro)

- „Teile von Löt- und Schweißmaschinen, a.n.g.“ +16,5% auf 553,1 Mio. Euro (2019: 577,8 Mio. Euro, 2020: 474,9 Mio. Euro)

Die „Teile von Wellenlötmaschinen, a.n.g.“ verzeichnen seit 2019 rückläufige Werte -16,2% (4,9 Mio. Euro; 3,9 Mio. Euro; 3,3 Mio. Euro).

Im Bereich der Schweißzusätze und Hilfsstoffe nahmen die Ausfuhren bei allen neun Güterarten zu. Die höchste absolute Zunahme zeigten „Gefüllte Drähte für das Lichtbogenschweißen“ mit 10,5 Mio. Euro (+28,0%), die stärkste relative mit +43,5% (8,3 Mio. Euro) „Umhüllte Stäbe und gefüllte Drähte für das Löten und Autogenschweißen“. Die niedrigste absolute sowie relative Zunahme zeigten „Überzugs- o. Füllmasse für Schweißelektroden oder Schweißstäbe“ mit 0,5 Mio. Euro bzw. +3,9%.

Insgesamt konnten vier Güterarten ein höheres Ausfuhrniveau als in 2019 erreichen:

- „Gefüllte Drähte für das Lichtbogenschweißen“ +28,0% (46,1 Mio. Euro; 37,6 Mio. Euro; 48,1 Mio. Euro)

- „Umhüllte Stäbe und gefüllte Drähte für das Löten und Autogenschweißen“ +43,5% (22,8 Mio. Euro; 19,2 Mio. Euro; 27,5 Mio. Euro)

- „Andere Schweißstäbe usw. aus unedlem Metall“ +38,5% (8,1 Mio. Euro; 8,6 Mio. Euro; 11,9 Mio. Euro)

- „Zubereitungen z. Abbeizen v. Metallen; Pasten und Pulver, aus Metall u.a. Stoffen“ +16,4% (62,3 Mio. Euro; 56,8 Mio. Euro; 66,1 Mio. Euro)

Größte Abnehmerstaaten deutscher Schweißtechnik waren wie in den vergangenen Jahren die USA und China (Bild 14). Die Ausfuhren in die USA sind gegenüber 2020 um 25,8% gestiegen und erreichten 370,1 Mio. Euro, was 15,4% der Gesamtexporte im Bereich Schweißtechnik ausmachte (+1,1%-Punkte gegenüber dem Vorjahr). Die Exporte nach China stiegen um 33,1% auf 360,6 Mio. Euro. Dies führte zu einem Ausfuhranteil von 15,0% (13,1% im Vorjahr). Polen verteidigte seinen dritten Platz mit einem Zuwachs von 18,2% auf absolut 126,0 Mio. Euro und relativ 5,2%. 2021 nahmen die USA, China und Polen somit 35,6% der Gesamtexporte auf.

In die zehn Hauptabnehmerländer flossen auch 2021 knapp 62% der Ausfuhren. Im Einzelnen handelt es sich dabei neben den USA, China und Polen um die Niederlande, Italien, Frankreich, Tschechien, Österreich, Ungarn und Mexiko. Die Exporte in die Niederlande haben sich gegenüber 2021 mit +95,6% auf 118,2 Mio. Euro fast verdoppelt, das Land hat damit gegenüber 2020 sechs Plätze gut gemacht. Die nachfolgenden Länder sind dadurch trotz positiver Wachstumsraten um jeweils einen Platz nach hinten gerutscht. Den geringsten Anstieg verzeichnete Italien mit +5,7% auf 109,5 Mio. Euro, Frankreich verzeichnete +16,7% auf 100,1 Mio. Euro. Zugenommen haben auch die Lieferungen nach Tschechien und Österreich. Die Lieferungen nach Tschechien stiegen um 25,5% auf 93,4 Mio. Euro, die nach Österreich um 27,3% auf 89,6 Mio. Euro. Damit konnte der rückläufige Trend der letzten Jahre erstmalig umgekehrt werden. Einzig die Ausfuhren in die Schweiz (-2,6% auf 57,9 Mio. Euro) und Russland (-6,9% auf 57,5 Mio. Euro) waren rückläufig. Betrachtet man die Entwicklung über die zehn Hauptabnehmerländer, sind die Exporte im Durchschnitt um 69,5% gestiegen.

Die Exporte in die EU-27-Staaten haben um 22,5% zugenommen und umfassten 1.011,5 Mio. Euro. Dies entspricht 42,1% aller Ausfuhren. Im Jahr 2021 nahm die EU zusammen mit den USA und China somit 72,5% (2020: 67,4%) der deutschen Exporte auf. Die Entwicklung der Ausfuhren wird unter anderem von der Produktions- und damit Nachfrageentwicklung bei den Handelspartnern, politischen Entscheidungen und von den Wechselkursen bestimmt. Der Wert der deutschen Gesamtexporte von Schweißtechnik in den Euroraum, in dem die Wirtschaft um 5,4% gestiegen ist, stieg im Jahr 2021 um 23,7% auf 617,4 Mio. Euro. Die (auch) wechselkursabhängigen Exporte in Staaten außerhalb der Eurozone sind auf 1.786,4 Mio. Euro angewachsen (+14,4%). China verzeichnet dabei das höchste Wirtschaftswachstum der G20-Länder (+7,9%), während die USA um +5,5% wuchsen. Die Ausfuhren nach China stiegen um 33,1%, die in die USA um 25,8%. Dank eines ähnlich starken Wachstums der polnischen Wirtschaft (+5,9%) und geringer Zuwächse des Zloty gegenüber dem Euro konnte sich das Land auf Platz drei der Gesamtausfuhren behaupten. Die Exporte Deutschlands nach Polen nahmen dabei aber nur um +18,2% zu. Die Niederlande nahmen trotz eines nur durchschnittlichen Wachstums (+4,9%) fast doppelt so viele Ausfuhren (+96,6%) wie noch 2020 auf. Das spiegelt den Ruf der Niederlande wider, eine der offensten und wettbewerbsfähigsten Handelsnationen der Welt zu sein.

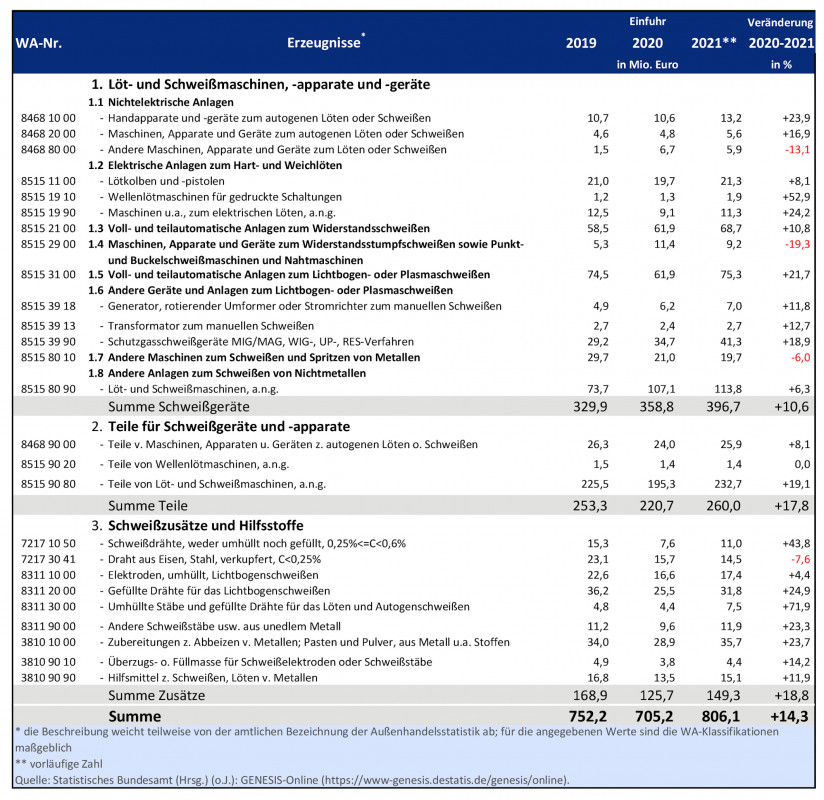

Zunahme auch bei den Importen

Die Einfuhren von schweiß- und schneidtechnischen Gütern nahmen um insgesamt +14,3% auf 806,1 Mio. Euro zu (Tabelle 5). Die stärkste Zunahme verzeichneten die Schweißzusätze und Hilfsstoffe (+18,8% auf 149,3 Mio. Euro), gefolgt von den Teilen für Schweißgeräte und -apparate. Hier stieg der Importwert um 17,8% auf 260,0 Mio. Euro. Die geringste Zunahme erfolgte mit 10,6% bei den Löt- und Schweißmaschinen, -apparaten und -geräten. Der Einfuhrwert stieg auf 396,7 Mio. Euro. Bei den Löt- und Schweißmaschinen, -apparaten und -geräten (329,9 Mio. Euro; 358,8 Mio. Euro; 396,7 Mio. Euro) und den Teilen für Schweißgeräte und -apparate (253,3 Mio. Euro; 220,7 Mio. Euro; 260,0 Mio. Euro) konnten die Einfuhren ein höheres Niveau als in 2019 erreichen. Bei den Schweißzusätzen und Hilfsstoffen (168,9 Mio. Euro; 125,7 Mio. Euro; 149,3 Mio. Euro) konnte das Vorkrisenniveau von 2019 nicht erreicht werden.

Elf der vierzehn Güterarten bei den Löt- und Schweißmaschinen, -apparaten und -geräten wiesen höhere Einfuhrwerte als im Vorjahr auf. Prozentual war die stärkste Zunahme bei „Elektrische Anlagen zum Hart- und Weichlöten: Wellenlötmaschinen für gedruckte Schaltungen“ zu verzeichnen. Der Importwert nahm um +52,9% auf 1,9 Mio. Euro zu. Absolut nahmen die Einfuhren am stärksten bei „Voll- und teilautomatische Anlagen zum Lichtbogen- oder Plasmaschweißen“ zu. Der Importwert stieg um 13,5 Mio. Euro (+21,7%) auf 75,3 Mio. Euro. Die absolut und relativ stärksten Einfuhreinbußen zeigten sich bei „Maschinen, Apparate und Geräte zum Widerstandsstumpfschweißen sowie Punkt- und Buckelschweißmaschinen und Nahtmaschinen“ mit -19,3% (-2,2 Mio. Euro) auf 9,2 Mio. Euro. Nur zwei Güterarten sind insgesamt auf einem niedrigeren Niveau als in 2019 verblieben. Die „Elektrische Anlagen zum Hart- und Weichlöten: Maschinen u.a., zum elektrischen Löten, a.n.g.“ (12,5 Mio. Euro; 9,1 Mio. Euro; 11,3 Mio. Euro) und die „Andere Maschinen zum Schweißen und Spritzen von Metallen“ (29,7 Mio. Euro; 21,0 Mio. Euro; 19,7 Mio. Euro).

Bei sechs Güterarten der Maschinen, Apparate und Geräte legten die Einfuhren im Betrachtungszeitraum seit 2019 kontinuierlich zu:

- „Nichtelektrische Anlagen: Maschinen, Apparate und Geräte zum autogenen Löten oder Schweißen“ (4,6 Mio. Euro; 4,8 Mio. Euro; 5,6 Mio. Euro)

- „Elektrische Anlagen zum Hart- und Weichlöten: Wellenlötmaschinen für gedruckte Schaltungen“ (1,2 Mio. Euro; 1,3 Mio. Euro; 1,9 Mio. Euro)

- „Voll- und teilautomatische Anlagen zum Lichtbogen- oder Plasmaschweißen“ (58,5 Mio. Euro; 61,9 Mio. Euro; 68,7 Mio. Euro)

- „Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Generator, rotierender Umformer oder Stromrichter zum manuellen Schweißen“ (4,9 Mio. Euro; 6,2 Mio. Euro; 7,0 Mio. Euro) und Schutzgasschweißgeräte MIG/MAG, WIG-, UP-, RES-Verfahren“ (29,2 Mio. Euro; 34,7 Mio. Euro; 41,3 Mio. Euro)

- „Andere Anlagen zum Schweißen von Nichtmetallen: Löt- und Schweißmaschinen, a.n.g.“ (73,7 Mio. Euro; 107,1 Mio. Euro; 113,8 Mio. Euro)

Für zwei Güterarten der „Teile für Schweißgeräte und -apparate“ konnte in 2021 eine Zunahme der Importwerte verzeichnet werden. Die „Teile von Löt- und Schweißmaschinen, a.n.g.“ konnten kräftig zulegen; +19,1% auf 232,7 Mio. Euro (2019: 225,3 Mio. Euro, 2020: 195,3 Mio. Euro) und somit das Vorkrisenniveau übertreffen. Die „Teile v. Maschinen, Apparaten u. Geräten z. autogenen Löten o. Schweißen“ legten um 8,1% zu (26,3 Mio. Euro; 24,0 Mio. Euro; 25,9 Mio. Euro), die „Teile von Wellenlötmaschinen, a.n.g.“ (1,5 Mio. Euro; 1,4 Mio. Euro; 1,4 Mio. Euro) stagnierten.

Bei den Schweißzusätzen und Hilfsstoffen haben bei allen Güterarten bis auf „Draht aus Eisen, Stahl, verkupfert, C<0,25%”, bei denen es zu einem Rückgang von -7,6% auf 14,5 Mio. Euro kam (2019: 23,1 Mio. Euro, 2020: 15,7 Mio. Euro), die Importwerte zugenommen. Die höchste relative Zunahme erfolgte mit +71,9% bei „Umhüllte Stäbe und gefüllte Drähte für das Löten und Autogenschweißen“ auf 7,5 Mio. Euro, die höchste absolute mit 6,8 Mio. Euro (+23,7%) bei „Zubereitungen z. Abbeizen v. Metallen; Pasten und Pulver, aus Metall u.a. Stoffen“. Die niedrigste relative Zunahme erfolgte bei „Elektroden, umhüllt, Lichtbogenschweißen“ mit +4,4% (+0,7 Mio. Euro) auf 17,4 Mio. Euro, die niedrigste absolute bei „Überzugs- o. Füllmasse für Schweißelektroden oder Schweißstäbe“ mit 0,5 Mio. Euro (+14,2%).

Drei Güterarten konnten den Einbruch aus 2020 in 2021 wieder aufholen:

- „Umhüllte Stäbe und gefüllte Drähte für das Löten und Autogenschweißen“ (4,8 Mio. Euro; 4,4 Mio. Euro; 7,5 Mio. Euro)

- „Andere Schweißstäbe usw. aus unedlem Metall“ (11,2 Mio. Euro; 9,6 Mio. Euro; 11,9 Mio. Euro)

- „Zubereitungen z. Abbeizen v. Metallen; Pasten und Pulver, aus Metall u.a. Stoffen“ (34,0 Mio. Euro; 28,9 Mio. Euro; 35,7 Mio. Euro)

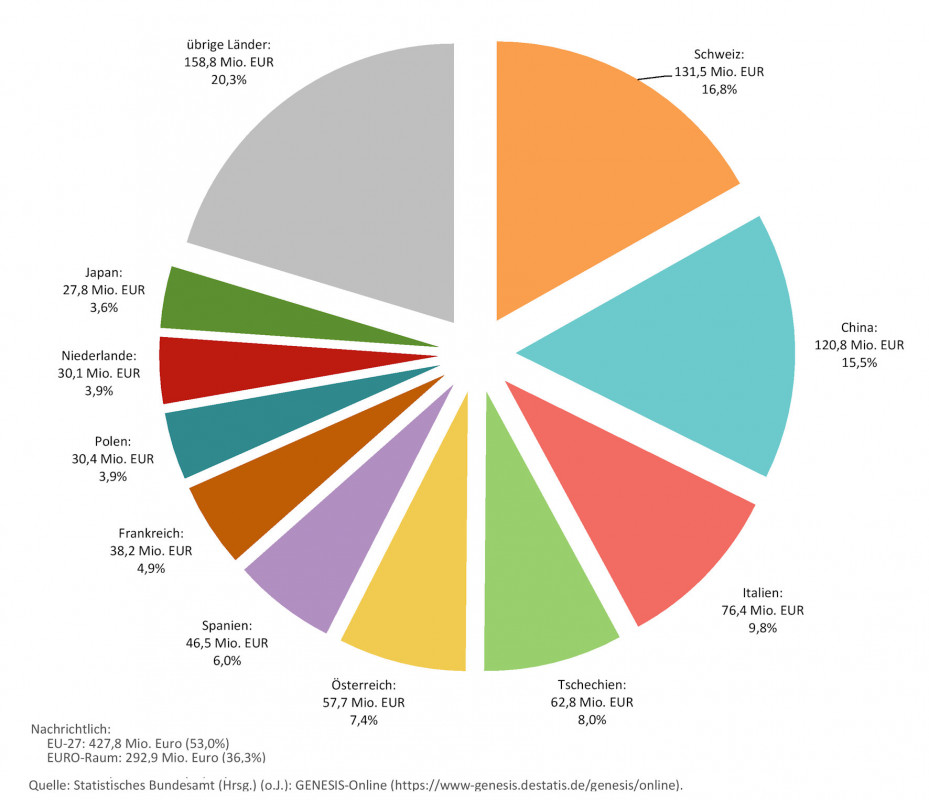

Ein Blick auf die Staaten, aus denen Schweißtechnik bezogen wurde, zeigt gegenüber dem Vorjahr kaum Veränderungen. Zwei Staaten – die Schweiz (Vorjahr Platz 2) und China (1) lieferten 32,3% der Importe (Bild 2). Die Top 5 Italien (4), Tschechien (5) und Österreich (3) – lieferten über die Hälfte (57,8%).

Bezieht man die zehn Hauptlieferantenländer mit ein, zu denen noch Spanien, Frankreich, Polen, die Niederlande und Japan gehören, mit ein, dann lieferten diese Staaten mehr als vier Fünftel der deutschen Importe (80,3%). Aus der Schweiz wurden Waren im Wert von 131,5 Mio. Euro bezogen, was gegenüber 2020 einen Zuwachs von +26,1% bedeutet. Der Importanteil lag mit 16,8% um 1,7%-Punkte über dem Anteil des Vorjahres. Die Importe aus China nahmen um 7,6% zu und erreichten 120,8 Mio. Euro, der Anteil an den Gesamteinfuhren (15,5%) war insgesamt leicht rückläufig (-0,7%-Punkte). Die Lieferungen Italiens nahmen kräftig um 29,9% auf 76,4 Mio. Euro (Anteil 9,8%) zu, die aus Tschechien um 8,6% auf 62,8 Mio. Euro (Anteil 8,0%). Die Einfuhren aus dem letzten Top-5-Land Österreich nach Deutschland sanken um 7,3% auf 57,7 Mio. Euro. Die Bezüge aus Spanien sind sprunghaft um 172,0% auf 46,5 Mio. Euro gestiegen und machten 6,0% der deutschen Importe aus. Damit konnte sich Spanien im Vergleich zu 2020 um sechs Plätze verbessern. Die deutschen Bezüge aus Frankreich sind um 29,5% auf 38,2 Mio. Euro gestiegen (Einfuhranteil 4,9%), die aus Polen um 53,1% auf 30,4 Mio. Euro (Anteil 3,9%). Leicht rückläufig waren die Importe aus den Niederlanden. Sie sanken um -4,3% auf 30,1 Mio. Euro (Anteil 3,9%). Waren die Importe aus Japan in 2020 noch deutlich gestiegen (Platz 6; Anteil 5,2%), fielen sie 2021 stark um 23,3% auf 27,8 Mio. Euro (Anteil 3,6%). Japan belegt damit nur noch Platz 10.

Die Importe Deutschlands waren 2021, wie schon im Vorjahr, stärker auf die Europäische Union ausgerichtet als die Exporte. 42,1% (39,7% in 2020) der Ausfuhren Deutschlands verblieben innerhalb der EU, während 53,0% (50,5% in 2020) der Importe aus anderen EU-Staaten erfolgten. Auch bezüglich des Euro-Raums waren die Einfuhranteile größer als die Ausfuhranteile: 25,7% (24,0% in 2020) der deutschen Ausfuhren gingen in den Euro-Raum, während 36,3% (34,2% in 2020) der Importe Deutschlands aus diesem Gebiet stammten.

Wie in den Vorjahren gab es 2021 bei den Import- und Exportnationen insgesamt auf den ersten Plätzen eine relativ große Übereinstimmung. Länder, in die viel Schweißtechnik exportiert wurde, waren erneut weitgehend Staaten mit hohen Lieferungen nach Deutschland. Von den zehn Ländern, die anteilsmäßig am meisten deutsche Schweißtechnik aufnahmen (insgesamt 62,0%), waren sieben Staaten zugleich auch bedeutende Lieferanten für deutsche Abnehmer5). Diese sieben Länder lieferten 51,6 %, der aus dem Ausland bezogenen Schweißtechnik. Allerdings war die Übereinstimmung insgesamt etwas niedriger, in 2020 waren es noch neun von zehn Ländern (Anteil 73,5%). Die USA bezogen zwar viel deutsche Schweißtechnik, fanden sich aber nicht unter den zehn Hauptlieferanten. Hier belegten die USA Platz 11 (Platz 1 bei den Exportzielen Deutschlands). Auf der anderen Seite belegte die Schweiz Platz 1 der deutschen Einfuhren, ist aber weniger bedeutend als Exportziel (Platz 12). Auch Japan lieferte verhältnismäßig viel Schweißtechnik (Platz 10), belegt aber nur Platz 17 bei den Exportzielen.

Erholung in vielen schweißintensiven Branchen

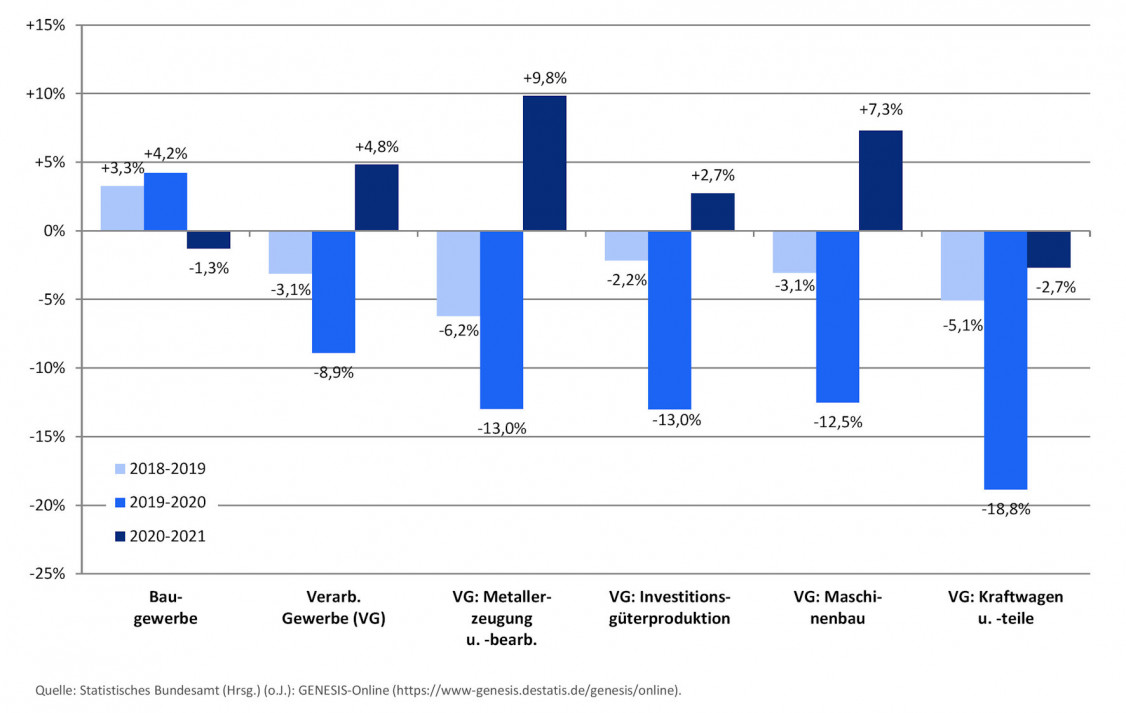

Die wirtschaftliche Lage der Anbieter von Schweißtechnik wird entscheidend durch die Situation der schweißintensiven Anwenderbranchen in Deutschland bestimmt. Schon in 2019 ist die Entwicklung der Produktion nach einer Phase des Wachstums in eine Schrumpfung übergegangen (Bild 3). Dieser Trend hat sich 2020 weiter deutlich verstärkt. Einzig das Baugewerbe verzeichnete auch bis in das Coronajahr hinein positive Wachstumsraten von +3,3% (2019) und +4,2% in 2020. 2021 läutete schließlich für die meisten Branchen die Trendwende ein. Wurde für das Verarbeitenden Gewerbe in 2020 insgesamt noch ein Rückgang von -8,9% erfasst, stieg die Produktion in 2021 um +4,8% an. In allen Teilbereichen bis auf die Kraftwagen u. –teile lässt sich ein ähnlicher Trend ablesen. Die stärksten Zuwächse zeigte der Bereich Metallerzeugung und -bearbeitung mit 9,8%, gefolgt vom Maschinenbau mit +7,3%. Die geringsten Zuwächse entstanden in der Investitionsgüterproduktion mit +2,7%. Die Kraftwagen u. –teile verbuchen das dritte Jahr in Folge negative Wachstumsraten: -5,1% (2019); -18,8% (2020); -2,7% (2021). Das Baugewerbe schrumpfte in 2021 erstmalig (-1,3%).

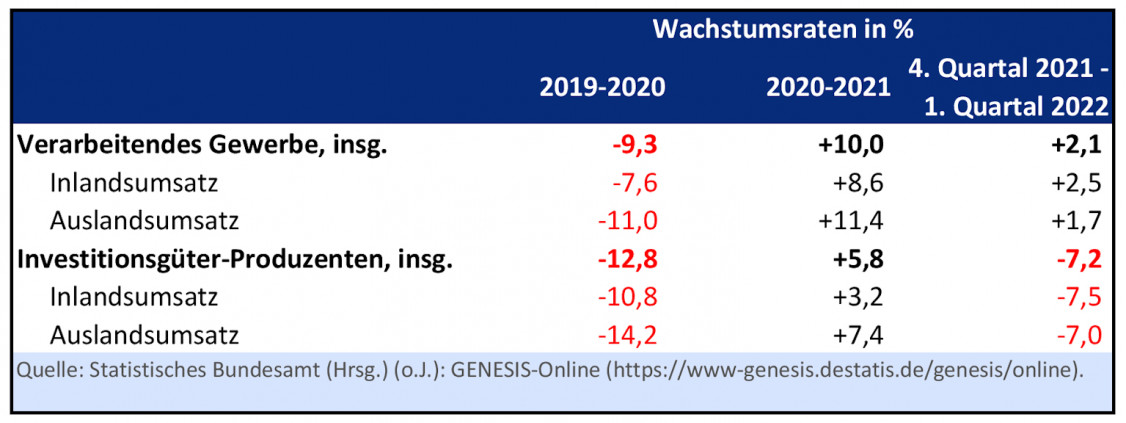

Positive Umsatzentwicklung im Verarbeitenden Gewerbe und bei den Investitionsgüterproduzenten

Die Umsätze im Verarbeitenden Gewerbe insgesamt sind im Jahresdurchschnitt 2021 gegenüber dem Vorjahr um 10% gestiegen (Tabelle 6). Das Wachstum betrifft sowohl die Inlands- als auch die Auslandsumsätze, wobei letztere deutlich stärker stiegen (+8,6% bzw. +11,4%). Bei den Investitionsgüterproduzenten ist die Entwicklung ebenfalls positiv, allerdings können hier die rückläufigen Zahlen aus 2020 nicht aufgeholt werden. Gegenüber dem Vorjahr nahmen die Umsätze um 5,8% zu. Auch hier stiegen die Auslandsumsätze stärker (+7,4%) als die Inlandsumsätze (+3,2%). Im ersten Quartal 2022 sind für das Verarbeitenden Gewerbe leichte Zuwächse verzeichnet (+2,1%), bei den Inves-titionsgüterproduzenten jedoch erneut Rückgänge (-7,2%).

Internationale Konjunktur bis Kriegsbeginn recht kräftig

Im vierten Quartal 2021 setzte sich die weltwirtschaftliche Erholung insgesamt noch unvermindert fort, nicht zuletzt, weil die Corona-Pandemie die wirtschaftlichen Aktivitäten außerhalb Chinas immer weniger belastet. Die Maßnahmen zur Eindämmung der Pandemie wurden in den meisten Ländern weitgehend aufgehoben, zudem sind die vorherrschenden Omikron-Varianten für Geimpfte und Genesene weniger gefährlich. Der Konjunkturverlauf setzt sich in den einzelnen Regionen allerdings unterschiedlich fort. Insbesondere im Euroraum kühlte sich die Konjunktur infolge einer neuen Pandemiewelle deutlich ab, die Expansionsrate betrug im Vergleich zum Vorquartal lediglich 0,3%. Die gesamtwirtschaftliche Produktion in den USA expandierte kräftig mit 1,7% gegenüber dem Vorquartal. Auch in China beschleunigte sich die Expansion trotz der Schuldenprobleme im Immobiliensektor und verhaltener Investitionstätigkeit auf 1,6%. Offenbar haben die Produktionsengpässe insbesondere im Energiesektor weniger gedämpft als in den Quartalen zuvor. Der Welthandel mit Waren hat nach einer Phase der Stagnation im Sommer zu Jahresende 2021 wieder deutlich zugenommen, gegenüber dem Vorquartal um 2,5%. Die seit dem Einbruch vom Frühjahr 2020 insgesamt hohe Dynamik ist auch darauf zurückzuführen, dass sich die Nachfrage wegen der Pandemie von personennahen Dienstleistungen auf handelbare Güter verlagert hat. Der starke positive Trend in der Umsatzentwicklung im Ver-arbeitenden Gewerbe und bei den Investitionsgüterproduzenten aus dem Jahreswechsel 2020/2021 hat sich im ersten Quartal 2022 gegenüber dem vierten Quartal 2021 nicht fortgesetzt. Das Verarbeitende Gewerbe konnte immerhin noch ein Plus von 2,1% verzeichnen, die Investitionsgüterproduzenten mussten einen Rückgang von 7,2% hinnehmen (Tabelle 6).

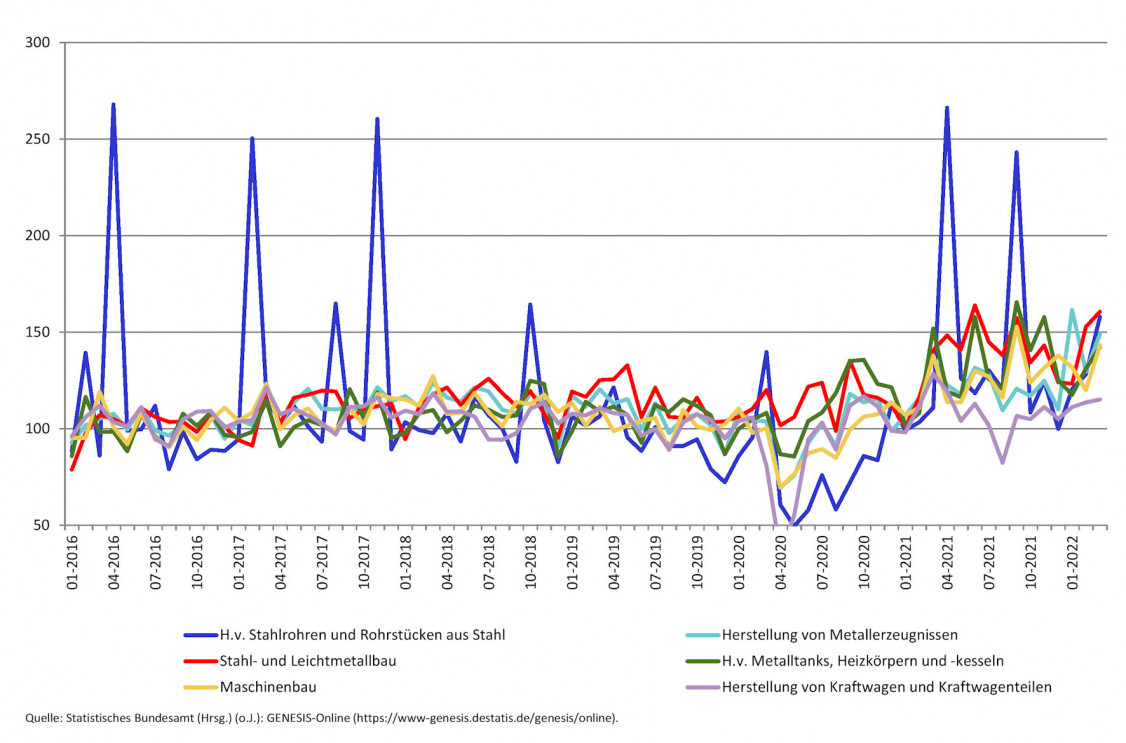

Die Auftragseingänge verzeichneten mit Beginn des ersten Quartals des Jahres 2021 eine generell steigende Tendenz und setzten damit den positiven Rebound-Effekt des dritten und vierten Quartals 2020 fort. Insgesamt verblieben diese über alle Quartale auf einem höheren Niveau als im Betrachtungszeitraum seit dem ersten Quartal 2016. Lediglich die Hersteller von Kraftwagen und Kraftwagenteilen mussten im zweiten und insbesondere dritten Quartal starke Einbußen hinnehmen. Die Auftragseingänge der Hersteller von Stahlrohren und Rohrstücken aus Stahl waren stark volatil, ähnlich wie in den Jahren 2016 bis 2018. Im ersten Quartal 2022 setzte sich der positive Trend fort (Bild 4).

Auch vor dem Hintergrund der in weiten Teilen der Welt expansiven Geld- und Finanzpolitik hat die Nachfrage nach Konsum- und Vor-leistungsgütern sowie nach Rohstoffen zugenommen. Hinzu kommen Knappheiten auf den Arbeitsmärkten in einem Großteil der fort-geschrittenen Volkswirtschaften. In der Folge sind die Inflationsraten schon seit Frühjahr 2021 stark gestiegen. In den USA und im Euroraum waren die Erzeugerpreise um 10,0% (Februar) bzw. 11,7% (Januar) höher als ein Jahr zuvor. Auch bei den Verbraucherpreisen hat die Infla-tion noch einmal angezogen, in den USA im Februar auf 7,9%, im Euroraum im März auf 7,5%.

Der Aufschwung wurde schon vor dem Ukraine-Krieg durch Lieferengpässe und steigende Energiepreise belastet, diese negativen Effekte werden nun weiter verstärkt. Der Überfall Russlands auf die Ukraine hat die Erholung der Konjunktur nach der Pandemie aber endgültig unterbrochen. Der Weltwirtschaft wird dadurch über mehrere Kanäle Schaden zugefügt. Zum einen sind Russland und zum Teil auch die Ukraine Hauptlieferanten für fossile Brennstoffe und einige Industriemetalle sowie für Getreide und Düngemittel. Ein erheblicher Teil wird auf absehbare Zeit auf dem Weltmarkt vermutlich nicht verfügbar sein. Und auch wenn der Wegfall Russlands, Belarus und der Ukraine als Absatzmärkte nur geringe unmittelbare Auswirkungen auf die Weltwirtschaft haben dürfte, nehmen diese doch knapp 5% der EU-27 Exporte auf. Insgesamt ist mit weiteren Preissprüngen und einem Anziehen der Inflation zu rechnen.

Steigende Unsicherheit über die weitere Entwicklung hat zur Folge, dass wirtschaftliche Entscheidungen schwieriger werden. Es ist davon auszugehen, dass Investitionen verschoben werden oder sich Investoren in großer Zahl aus riskanten Aktiva zurückziehen. Wegen der geografischen Nähe und der stärkeren Verflechtung mit Russland und der Ukraine sind die europäischen Volkswirtschaften, zumal die in Mittel- und Osteuropa, besonders betroffen. Kritisch ist für viele EU-Länder die hohe Abhängigkeit von russischem Erdgas. Zudem stehen sie vor der Aufgabe, Millionen ukrainischer Flüchtlinge aufzunehmen. Diese Prognosen basieren auf der Annahme, dass es über die Grenzen der Ukraine hinaus zu keiner Ausweitung der militärischen Auseinandersetzung kommt, der Konflikt aber, militärisch oder politisch, andauert und auch die Sanktio-nen bestehen bleiben. Eine deutlich ungünstigere Entwicklung ist zu erwarten, wenn es zu z.B. einem Lieferstopp käme oder der Krieg sich auf weitere Regionen ausweitet.

Die Wachstumsprognosen für Deutschland zeigen im Zeitverlauf und zwischen den erstellenden Institutionen Schwankungen. Für 2022 reichen die Prognosen von +1,4% (EU-Kommission) bis +3,0% (Deutsches Institut für Wirtschaftsforschung, DIW). Für 2023 von +1,3% (EU-Kommission) bis +3,6% (Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung, SVR).

In der Wirtschaftsprognose Sommer 2022 wird davon ausgegangen, dass die Wirtschaft in der EU 2022 um +2,7% und 2023 um +1,5% wachsen wird. Für das Euro-Währungsgebiet ist ein Wachstum von +2,6% im Jahr 2022 zu erwarten, das im Jahr 2023 auf 1,4% zurückgehen dürfte. Den Projektionen zufolge wird die jährliche durchschnittliche Inflationsrate im Jahr 2022 auf einen historischen Höchststand von +7,6% im Euro-Währungsgebiet und +8,3% in der EU klettern, bevor sie 2023 auf 4,0% bzw. 4,6% sinkt.

Folgt man der Projektgruppe Gemeinschaftsdiagnose wird die globale Wirtschaft im Jahr 2022 gemessen am Bruttoinlandsprodukt des Vorjahres um +3,5% steigen, im Jahr 2023 um +3,0%. Für die fortgeschrittenen Volkswirtschaften rechnet die Gruppe 2022 insgesamt mit einem Plus von +3,3%, 2023 mit einem Plus von 2,4%. Für die Schwellenländer wird in diesem Jahr ein Zuwachs des BIP in Höhe von 3,9% erwartet, gefolgt von +4,3% im Jahr 2023. Auch für die USA (2022: +3,6%; 2023: +2,1%) und China (2022: +4,8%; 2023: +5,6%) wird eine positive Wirtschaftsentwicklung prognostiziert, für den asiatischen Raum von +4,2% (2023: +4,4%).

Für die vier Hauptabnehmerländer deutscher Schweißtechnik im Jahr 2021 zeigen die Wirtschaftsausblicke von Germany Trade and Invest ein gemischtes Bild für 2022. Grund hierfür sind Unterschiede in der wirtschaftlichen Entwicklung, bedingt durch die Betroffenheit der Länder und Regionen durch die Pandemie sowie die Auswirkungen des Krieges.

Im Jahr 2021 betrug das Wachstum des BIP in den USA 5,5% gegenüber dem Vorjahr. Im ersten Quartal 2022 ist es hingegen gegenüber dem Vorquartal um 1,6 % gesunken und gegenüber dem Vorjahresquartal um etwa 3,5% gewachsen. Das sinkende reale BIP hing im ersten Quartal von 2022 unter anderem mit sinkenden Exporten, Privatinvestitionen und Regierungsausgaben zusammen. Gleichzeitig stiegen Importe an. Viele staatliche Hilfsprogramme, die während Covid-19 eingeführt wurden, liefen Anfang 2022 aus. Der Außenhandel wird 2022 aufgrund der Inlandsnachfrage nach Rohstoffen, Vorleistungs-, Verbrauchs- und Investitionsgütern importseitig und dank steigender Ausfuhren von Energieträgern auch exportseitig wertmäßig steigen. Die Handelsbilanz der USA (ohne Dienstleistungen) bleibt dennoch negativ. Daher können deutsche Exporteure auf dem US-Markt auch nur noch von verhaltenen Absatzaussichten ausgehen. Neben der Wahrscheinlichkeit einer Rezession, die für die kommenden zwölf Monate im April im Schnitt mit 28% beziffert wurde, hat Joe Biden den von Donald Trump geerbten Protektionismus unter anderem auch wegen des chronischen Handelsdefizits verschärft. Punktuelle Ges-chäftsmöglichkeiten bleiben für deutsche Exporteure aber bestehen, da nicht alle Investitionsgüter aus nationalen Quellen bezogen werden können. Das gilt insbesondere für deutsche Hersteller von Fahrzeugen und Fahrzeugteilen, von elektrotechnischen und Maschinenbauerzeugnissen sowie von chemischen Waren.

China gehört mit einem positiven Wachstum von 8,08% in 2021 zu den Gewinnern des zweiten Coronajahres. Für das Jahr 2022 wird jedoch nur noch mit einem Plus von rund 3-4% gerechnet. Das Festhalten an der „Null-Covid”-Strategie würgt die Konjunktur ab und untergräbt das Vertrauen in den Standort. Viele Firmen wollen ihr Länderrisiko verringern und sehen sich nach alternativen Beschaffungsquellen und Absatzmärkten um. Laut der EU-Kammer-Umfrage wollen fast ein Viertel der befragten Unternehmen ihre ursprünglich in China geplanten Investitionen in anderen Ländern tätigen. Das Land setzt zur Krisenbewältigung auf eine Ausweitung der Investitionen in die Infrastruktur. Die hierfür notwendigen Kapitalaufwendungen sind aber bereits 2020 und 2021 kaum noch gestiegen, für 2022 wird sogar mit einem Rückgang gerechnet. Zudem leiden auch hier viele Projekte unter erheblichen Störungen der Lieferketten. Auch langfristig wirken sich mehrere Faktoren negativ auf die Wachstumsdynamik aus. Dazu gehören vor allem die Verschuldungsproblematik und die rasche Alter-ung der Gesellschaft. Für das Jahr 2022 wird in China eine Zunahme der Bruttoanlageinvestitionen im Bereich von +4,0% erwartet, für 2023 von +5,0%. Gefördert wird dieses Wachstum durch öffentliche Investitionen für die Entwicklung von Schlüsseltechnologien, industrieller Cluster und durch Steuererleichterungen.

Polen hat mit einem Wachstum des BIP von 5,7% die positiven Prognosen für 2021 sogar übertroffen. Auch das erste Quartal 2022 hat mit einem Wachstum von 9,1% die Analysten überrascht. Zu den positiven Ergebnissen beigetragen haben insbesondere der Einzelhandel und die Industrie, zu nennen sind hier das Verarbeitende Gewerbe, die Lebensmittelbranche, der Chemiesektor und die Metallindustrie. Der Ukraine-Krieg, Probleme bei den Lieferketten und rückläufige Bestellungen aus dem In- und Ausland setzen den Unternehmen aber zu. Hinzukommt die hohe Inflation, die für 2022 mit 11,6% prognostiziert wird. So senkte die Europäische Kommission ihre Prognose für Polens BIP-Wachstum im Jahr 2022 von 5,2% auf 3,7%. Bei den Bruttoanlageinvestitionen wird mit einem positiven Wachstum von 4,1% gerechnet, auch hier war allerdings die Prognose mit 7,8% vor Kriegsausbruch deutlich positiver. Zusätzlich erschwert werden die Investitionen da Polens Zentralbank NBP den Leitzins deutlich angehoben hat – von 0,1% im September 2021 auf 5,25% im Mai 2022. Polen hat rund 36 Mrd. Euro aus dem Europäischen Wiederaufbaufonds beantragt, hierdurch erhoffen sich Unternehmen positive Impulse. Bevor das Geld jedoch fließen kann, müssen neben der Justiz noch weitere Reformen umgesetzt werden. Laut Polens Statistikamt (Główny Urząd Statystyczny; GUS) ist allerdings der Wert der Warenimporte Polens aus Deutschland im 1. Quartal 2022 um 19,5% gegenüber dem Vorjahreszeitraum gestiegen. Deutsche Firmen sind auch an zahlreichen Großprojekten beteiligt, so dass der Deutsch-Polnische Außenhandel aktuell als stabil bezeichnet werden kann.

In den Niederlanden konnte die Wirtschaft 2021 um 4,9% wieder zulegen. Für 2022 ist ein Wachstum von 3,3% prognostiziert. Gebremst werden die Erwartungen für ein noch stärkeres Wirtschaftswachstum auch hier durch die hohe Inflation (Prognose: 7,4%), und Lieferket-tenprobleme. Insgesamt bleibt die Konjunktur aber aufgrund der hohen Produktivität und Wettbewerbsfähigkeit der niederländischen Wirtschaft in Schwung. Der niederländische Außenhandel verzeichnete 2021 hohe Exportüberschüsse (+21,5%) und konnte damit den Einbruch des ersten Coronajahres (-7,5%) deutlich auf- und überholen. Deutschland ist für die Niederlande der wichtigste Handelspartner und hat 2021 etwa 14,8% aller Einfuhren geliefert und 24,3% aller Ausfuhren abgenommen. Der Umschlag über Europas größten Hafen Rot-terdam stieg 2021 um 7,3% an, so belief sich der Warenimport auf etwa 75% des BIP, der entsprechende Export sogar auf 82 Prozent. Dank einer guten Industriekonjunktur und Investitionsprogrammen in der Verkehrsinfrastruktur, im Gesundheitswesen und in der Energiever-sorgung sollen die Bruttoinvestitionen 2022 insgesamt um 2,9% steigen. Ein etwas höherer Anteil von 3,1% liegt hier bei den Beschaffungen von Maschinen und Anlagen, im Bausektor liegt der Anteil bei 2,5%. Dadurch eröffnen sich auch langfristige Auftragschancen.

Fußnoten:

1 Die Wachstumsraten des Bruttoinlandsproduktes sind ebenso wie andere Raten außerhalb der Schweißtechnik als reale Größe angegeben. Veränderungsra-ten in der Schweißtechnik sind nominal ausgewiesen.

2 Zu den MOE-Ländern gehören die Slowakei, Slowenien, Estland, Polen, Tschechien, Rumänien, Ungarn, Bulgarien, Litauen, Lettland und Kroatien.

3 Polen, die Niederlande, Italien, Frankreich, die Tschechische Republik und Österreich (in dieser Reihenfolge).

4 Einzeln hervorgehoben sind in Bild 1 Staaten, die mindestens 3% der deutschen Exporte aufgenommen haben.

5 Das sind China, Österreich, Italien, die Tschechische Republik, Niederlande, Frankreich und Polen.

Autorin:

Dr. Anna Talmann, Leiterin Kommunikation und Transfer an der Fakultät für Wirtschaftswissenschaft der Ruhr-Universität Bochum

Kontakt: anna.talmann@ruhr-uni-bochum.de

Weitere Informationen zur Autorin unter https://www.schweissenundschneiden.de/autoren

Literatur und Quellen

- Blagov B. / Grozea-Helmenstein D. / Kirsch F. / Weyerstraß K. (2021): Die wirtschaftliche Entwicklung im Ausland: Weltwirtschaft erholt sich mit regional unterschiedlicher Geschwindigkeit, RWI Konjunkturberichte, Jahrgang 72, Heft 1 (https://www.econstor.eu/handle/10419/236745)

- Blagov B. / Grozea-Helmenstein D. / Kirsch F. / Weyerstraß K. (2021a): Die wirtschaftliche Entwicklung im Ausland: Unterschiede zwischen den Ländern werden größer, RWI Konjunkturberichte, Jahrgang 72, Heft 3 (https://www.econstor.eu/bitstream/10419/249666/1/rwi-kb-3-2021-1.pdf)

- Deutsche Bundesbank (2022): Wechselkursstatistik August 2022, Frankfurt am Main (https://www.bundesbank.de/resource/blob/808924/71f9e1b779315ea91a23a6cf42020069/mL/wk1d0809-data.pdf)

- Europäische Kommission (2022): Wirtschaftsprognose Sommer 2022: Russlands Krieg trübt konjunkturelle Aussichten ein, Brüssel, 14. Juli 2022 (https://ec.europa.eu/commission/presscorner/api/files/document/print/de/ip_22_4511/IP_22_4511_DE.pdf)

- Eurostat (2022): Real GDP growth rate – volume (https://ec.europa.eu/eurostat/databrowser/view/tec00115/default/table?lang=en)

- Fuest, Clemens (2022): Der russische Überfall auf die Ukraine: Folgen für die Konjunktur und wirtschaftspolitischer Handlungsbedarf, ifo Schnelldienst, 2022, 75, Sonderausgabe April, 03-05 (https://www.ifo.de/DocDL/sd-20220-sonderausgabe-april-fuest-folgen-ukraine-krieg.pdf)

- GTAI-Germany Trade and Invest (2022): Chinas Wirtschaft steckt in einer tiefen Krise (https://www.gtai.de/de/trade/china/wirtschaftsumfeld/chinas-wirtschaft-steckt-in-einer-tiefen-krise-251412)

- GTAI-Germany Trade and Invest (2022): Eine der wettbewerbsfähigsten Handelsnationen der Welt (https://www.gtai.de/de/trade/niederlande/branchen/eine-der-wettbewerbsfaehigsten-handelsnationen-der-welt-778914#toc-anchor--2)

- GTAI-Germany Trade and Invest (2022): Unsicherheit und hohe Inflation bremsen den Aufwärtstrend (https://www.gtai.de/de/trade/polen/wirtschaftsumfeld/unsicherheit-und-hohe-inflation-bremsen-den-aufwaertstrend-247014)

- GTAI-Germany Trade and Invest (2022): US-Konjunktur gerät 2022 unter Druck (https://www.gtai.de/de/trade/usa/wirtschaftsumfeld/us-konjunktur-geraet-2022-unter-druck-240670)

- GTAI-Germany Trade and Invest (2022): Wirtschaft wächst trotz schwierigem internationalen Umfeld (https://www.gtai.de/de/trade/niederlande/wirtschaftsumfeld/wirtschaft-waechst-trotz-schwierigem-internationalen-umfeld-258672)

- Hecht, D. / Kersting, M. / Werbeck, N. (2019): Schweißen und Schneiden 2018 – Starkes Wachstum in der Produktion und bei Importen, Exporte wachsen schwächer, in: Schweissen und Schneiden, Jg. 71, H. 9, S. 574-587.

- International Federation of Robotics (IFR), Statistical Department (Ed.) (2021): World Robotics. Industrial Robots 2021

- International Monetary Fund (2022): World Economic And Financial Surveys, World Economic Outlook Database (https://www.imf.org/en/Publications/WEO/weo-database /2022 /April/weo-report?a=1&c=001,110,163,119,123,998,200,505,511, 903,205,400,603,&s= NGDP_RPCH,&sy=2015&ey=2022&ssm=0&scsm=1&scc=0&ssd=1&ssc=0&sic=0&sort=country&ds=.&br=1)

- Kirsch, F. / Barabas, G. / Jessen, R. / Schmidt, T. (2021): Projektion der Wirtschaftsentwicklung bis 2026: Mittelfristig nur verhaltene Ausweitung der Wirtschaftsleistung. RWI Konjunkturberichte, Jahrgang 72, Heft 4 (https://www.econstor.eu/handle/10419/24966)

- Projektgruppe Gemeinschaftsdiagnose (2021): Krise wird allmählich überwunden – Handeln an geringerem Wachstum ausrichten, Herbst 2021, Heft 1-2022 (https://gemeinschaftsdiagnose.de/wp-content/uploads/2021/10 /GD_H21_Langfassung _online.pdf)

- Projektgruppe Gemeinschaftsdiagnose (2022): Von der Pandemie zur Energiekrise – Wirtschaft und Politik im Dauerstress, Frühjahr 2022, Heft 1-2022 (https://gemeinschaftsdiagnose.de/wp-content/uploads/2022/04/GD_F22_Langfassung _online.pdf)

- Schmidt, T. / Barabas G. / Benner N. / Dirks M. / Isaak N. / Jessen R. / Schacht P. / Steuernagel A. (2022), Die wirtschaftliche Entwicklung im Inland: Gestiegene Energiepreise belasten die Erholung. RWI Konjunkturberichte, Jahrgang 73, Heft 1 (https://www.rwi-essen.de/fileadmin/user_upload/RWI/Publikationen/Konjunkturberichte/rwi-kb_1-2022.pdf)

- Statistisches Bundesamt (Hrsg.) (o.J.): GENESIS-Online (https://www-genesis.destatis.de/genesis/online)

- Talmann, Anna (2021): Schweißen und Schneiden 2020 – Pandemiejahr drückt stark auf Produktion und Export, Importe auch rückläufig, in: Schweissen und Schneiden, Jg. 73, H. 9, S. 594-609

Schlagworte

ExporteHartlötenHilfsstoffeImporteKunststoffschweißenLichtbogenschweißenLöttechnikMarktwirtschaftPlasmaschweißenSchneidtechnikSchweißtechnikSchweißzusätzeStatistikVokswirtschaftWeichlötenWeltwirtschaftWiderstandsschweißenWirtschaftsstandort Deutschland